2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-06-01 07:14:54

For å utføre sine offisielle plikter blir ansatte ofte sendt på forretningsreiser. Alle utgifter knyttet til reise, opphold og måltider dekkes av organisasjonen. Les mer om hvordan reiseutgifter beregnes og betales i 2018.

lovgivningsmessig forskrift

Dagpenger er en ansatts utgifter knyttet til oppholdet utenfor bostedet. I følge art. 168 i den russiske føderasjonens arbeidskode, må disse kostnadene betales av arbeidsgiveren med beløpet som er foreskrevet i organisasjonens lovpålagte retningslinjer.

Reiseutgifter i Russland er ikke godtgjørelse for arbeid, men kompensasjon. Dagpenger er ikke avhengig av arbeidstakerens utførelse av arbeidsfunksjoner. Selv om disse pliktene ikke ble utført under en forretningsreise på grunn av nedetid, må bedriften fortsatt betale dagpenger.

På lovnivå er det normer for reiseutgifter som ikke beskattes. I følge art. 217 i skatteloven, hvis kompensasjonsbeløpet ikke overstiger 700 rubler for forretningsreiser i landet og 2500 rubler for forretningsreiser i utlandet, daorganisasjonen kan ikke betale skatt. Dette betyr ikke at organisasjonen ikke har rett til å etablere en betaling utover normen. Du må bare betale skatt av differansen. Hvis foretakets regnskapsprinsipper angir beløpet for reisegodtgjørelse på nivået 1000 rubler, skal personlig inntektsskatt holdes tilbake fra differansen (1000 - 700=300 rubler).

Utbetalingsprosedyre

Dagpenger refunderes for hver dag brukt på en forretningsreise. Helger, arbeidsfri, ferie og reisedager betales også. Dersom en ansatt sluttet søndag morgen og returnert en uke senere lørdag, skal alle helger for denne perioden (4 dager) kompenseres. Lovgivningen gir ikke mulighet for utbetaling av dagpenger for én dag, men arbeidsgiver kan etter eget skjønn innføre en slik klausul i regnskapsprinsippet. Samtidig plikter han å utstede forskudd før reisen.

Refusjonbare utgifter:

- for reise og utleieboliger;

- livsutgifter (dagpenge);

- andre utgifter som påløper etter anvisning eller med tillatelse fra lederen, selv om de ikke var avt alt på forhånd.

Eksempel 1

Bedriftens regnskapsprinsipper gir en betaling på 45 euro (3 330 rubler) per oppholdsdag på forretningsreise i utlandet og 700 rubler. - på den russiske føderasjonens territorium. Den ansatte var fraværende i 10 dager: fra 1. til 10. juli. For de første 9 dagene har han rett til en betaling på 45 x 9=405 euro (29 965 rubler). Dagsretur til Russland betales med en kurs på 700 rubler. På datoen for forskuddsbetalingen var eurokursen 70 rubler, og på godkjenningsdagenforhåndsrapport - 68 rubler. Beregn reiseutgiftsbeløpet.

Siden den ansatte mottok kompensasjon før reisen, vil omberegningen av de utstedte beløpene bli utført i henhold til utstedelseshastigheten:

- 405 x 70=28 350 rubler - for de første 9 dagene.

- Tot alt påløpt: 28 350 + 700=29 050 rubler

- Satsen for skattefrie betalinger i henhold til loven=9 x 2500=22 500 rubler.

- Differanse: 29 050 - 22 500=6 550 rubler - personlig inntektsskatt skal holdes tilbake fra dette beløpet.

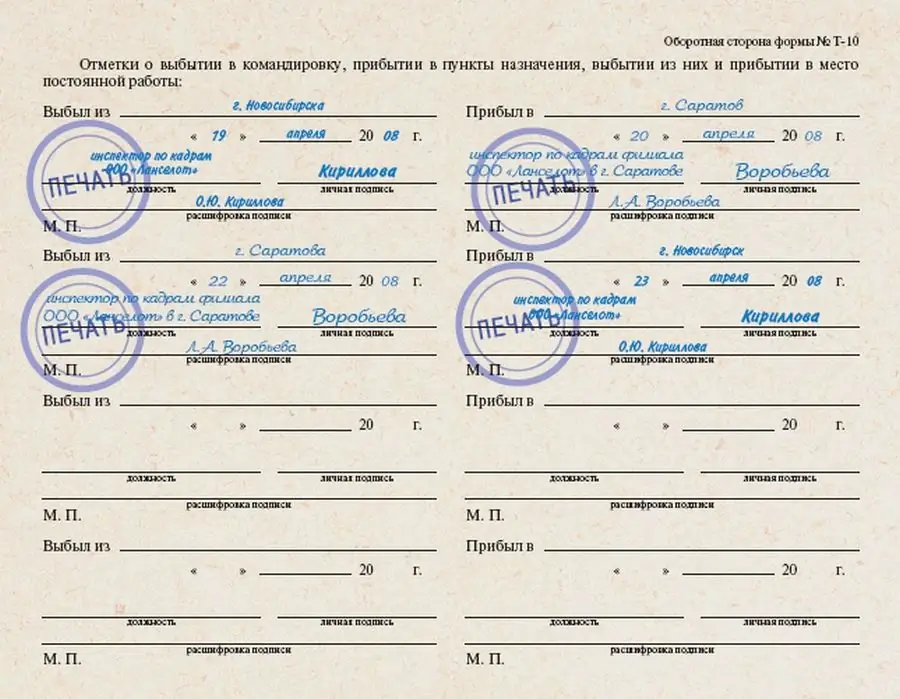

Dokumentasjon

Grunnlaget for å reise på tur er en skriftlig bestilling fra arbeidsgiver - en bestilling. Organisasjonen kan bruke det enhetlige skjemaet nr. T-9 eller utvikle sin egen. Dokumentet skal angi sted, dato, formål med reisen, sertifikatnummer, arbeidsoppgave. Den samme loven foreskriver størrelsen på dagpenger og andre begrensede utbetalinger.

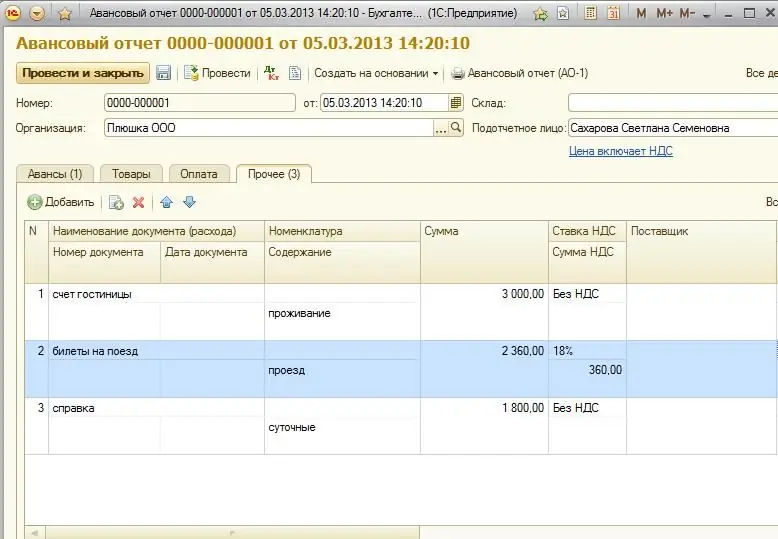

Før reisen skal den ansatte motta forskuddsbetaling, og ved retur gi rapport om bruk av midler og utført oppgave. Det er avsatt tre dager til utarbeidelse av dokumentet. Organisasjonen utvikler selv rapportskjemaet. I tillegg til dokumentet bør originaler av alle forbruksdokumenter legges ved.

Hvis leder aksepterer den ansattes arbeid, er regnskapsfører forpliktet til å reflektere alle utgifter i balansen. Dersom formålet med reisen ikke oppfylles, kan en del av utgiftene trekkes fra arbeidstakerens inntekt. Hvis en ansatt brukte mer penger enn han mottok fra kassen, dadet har vært endringer i reiseutgifter, bør du betale overskridelsen. Det ubrukte beløpet må tilbakeføres til kassereren, ellers vil saldoen bli trukket fra den ansattes inntekt.

Forretningsreiser i utlandet

På internasjonale turer er datoen for grensepassering den første dagen av en forretningsreise i utlandet, og når du reiser til Russland, betales den med prisen som er oppgitt for innenlandske forretningsreiser. Beregninger gjøres i henhold til merkene til grensemyndighetene i passet.

Hvis en ansatt drar på utenlandsreise, må han kjøpe valutaen til vertslandet. Denne funksjonen kan overtas av organisasjonen ved å foreskrive i lokale lover betaling av midler i utenlandsk valuta. Dollar og euro kan veksles i hvilken som helst bank i landet, i motsetning til sjeldnere nasjonale enheter. Dette bør tas i betraktning ved utarbeidelse av lokale lover. Hvis organisasjonen er klar til å betale reiseutgifter i utenlandsk valuta, er det bedre å veksle til dollar eller euro.

Regnskap for slike beløp i regnskapsposter utføres fortsatt i rubler, men med hensyn til følgende funksjoner:

- hvis en forskuddsbetaling overføres til et rubelkort, skal beløpet beregnes etter valutakursen på betalingsdatoen;

- hvis betaling foretas i kontanter, bør valutakursen spesifisert i valutakjøpsbeviset brukes.

Antall dager

Den faktiske lengden på oppholdet på en forretningsreise bestemmes av reisedokumenter, det vil si billetter. Hvis den ansatte dro på forretningsreise med bil, så beregndager kan stå på et notat, som han plikter å gi ved hjemkomst. I tillegg skal alle dokumenter som bekrefter bruken av transport (fraktbrev, regninger, kvitteringer, sjekker osv.) legges ved.

Dagsturer

Det er ingen juridisk spesifisert minimumsperiode for en forretningsreise. Oppgaven til leder kan gjennomføres på én dag. Hvordan kan jeg få dekket kostnadene i dette tilfellet? Prosessen med å dokumentere en forretningsreise avhenger ikke av varigheten. Regnskapsavdelingen skal utarbeide en ordre, sette et merke i timelisten og utstede forskuddsbetaling til den ansatte. Etter retur er han forpliktet til å rapportere om utgiftene som påløper, og returnere differansen til organisasjonens kassa. Det gis ikke dagpenger for korte turer. Det er imidlertid ingen god idé å la en ansatt stå uten penger. I dette tilfellet kan arbeidsgiveren betale ham et visst beløp, for eksempel 50 % av den forf alte kompensasjonen per dag. Denne kompensasjonen er skattefri.

CIS-land

Reiser til CIS-landene tas i betraktning separat. Siden det ikke er stempel i passet ved grensepassering, bestemmes perioden av reisedokumenter. Avreisedagen er datoen for avreise for kjøretøyet, og ankomstdagen er dagen når ankomsttidspunktet for kjøretøyet i hjembyen faller. Størrelsen på betalingen fastsettes av arbeidsgiver. Ikke-skattepliktige erstatningsbeløp forblir de samme - 700 og 2500 rubler. Forsinkelser på veien betales av lederens avgjørelse hvis det er dokumenter som bekrefter tvungenforsinkelser.

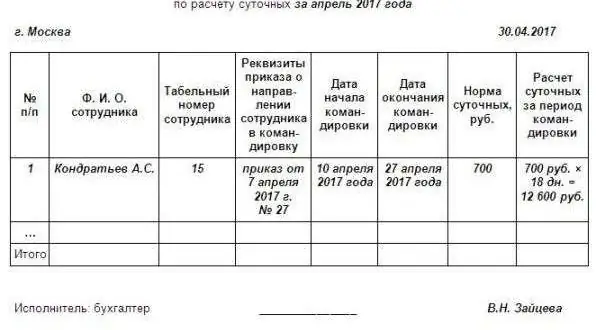

Eksempel 2

En ansatt drar på forretningsreise i 3 dager.

- 10.08.17 kl. 22:10 tok den ansatte toget til Astana.

- 11.08.17 kl. 11:00 ankom toget Astana. Det vil si at den ansatte krysset grensen allerede 11.08.17.

- 11.08 og 12.07 var den ansatte på vakt.

- 12.08 - toget til Russland gikk kl. 15:05.

- 12.08 kl. 23.40 ankom toget Russland. Det vil si at den ansatte krysset grensen allerede 12.08.17.

Daglig godtgjørelse i den russiske føderasjonen på 700 rubler ble påløpt for 10. og 12. august. For 11. august skal det påløpe en betaling på 2500 rubler. Tot alt, for forretningsreiseperioden, vil den ansatte motta: 700 x 2 + 2500=3900 rubler

Operasjoner i BU

Regnskap for reiseutgifter i 2018, som tidligere, gjennomføres på grunnlag av forhåndsrapport. Utgiftsbeløp reflekteres i kostnadsregnskapet, siden en tjenestereise er en tjenestereise.

En forutsetning for reisen er foreløpig utstedelse av forskudd. Regnskapsfører kan utstede midler fra kassa eller overføre til bankkort. Forskuddet beregnes ut fra reisens varighet og omtrentlige kostnader for tjenestereisen. I BU utføres denne operasjonen som følger:

- Dt 71 Ct 50 - utstedelse av ansvarlige beløp fra kassen.

- Dt 71 Ct 51 - overføring av regnskapspliktige beløp til kortet.

Videre bokføring av reiseutgifter avhenger av formålet med reisen. Kostnadene vil bli belastet kostnadsregnskapet til enheten som har problemer rettet.bestemme den ansatte. For eksempel:

- Dt 20 Kt 71 - den ansatte ble sendt på tur for å utføre arbeid hos kunden.

- Dt 44 Kt 71 - turen er relatert til salg av varer.

- Dt 08 Ct 71 - en ansatt drar på forretningsreise for å fullføre en transaksjon for salg av eiendom.

- Dt 28 Kt 71 - behovet for forretningsreiser for å returnere defekte produkter.

- Dt 19 Kt 71 - regnskap for mva på forskuddsbeløp.

- Dt 68 Ct 19 - skattefradrag på faktura.

Return av ubrukte midler gjenspeiles i følgende transaksjoner:

- Dt 50 Kt 71 - forskuddsbetaling til kassen.

- Dt 51 Kt 71 - innskudd av saldoen til gjeldende konto.

- Dt 70 Kt 71 - tilbakehold av saldoen på forskuddet fra lønn.

Du kan bare beholde beløpet hvis det har gått mer enn en måned og den ansatte ikke protesterer mot denne operasjonen. Ellers må arbeidsgiveren gå rettens vei.

UST, sosiale bidrag og andre skatter

I henhold til føderal lov nr. 216 "Om endring av den russiske føderasjonens skattekode", fra 01.01.2008, refusjon av reiseutgifter som overstiger 700 rubler. og 2500 rubler. for hver dag de er på forretningsreise på territoriet til den russiske føderasjonen og i utlandet, er de underlagt personlig inntektsskatt, UST og sosiale bidrag. Arbeidsgiver fastsetter selv størrelsen på erstatningsutbetalingene. Uavhengig av størrelsen reduseres inntektsskattegrunnlaget med den faktiske utbetalingen av erstatning.

For skatteformål inkluderer organisasjonens utgifter:

- Arbeiderreise tilbegge sider.

- Leie av overnatting, inkludert tilleggstjenester på hotellet (bortsett fra kostnadene for service i barer, på rommet, for bruk av velværefasiliteter).

- Utstedelse og utstedelse av visum.

- Kjøretøyinngang.

Funksjoner ved beregninger

Ansatt er ikke pålagt å rapportere hvor han brukte dagpenger. Imidlertid kan Federal Tax Service kontrollere den rettferdige beregningen av beløpet basert på reisens varighet. Dette kan være dokumenter som bekrefter reise, overnatting eller et reisedokument.

Under en forretningsreise kan det være utgifter som ikke er avt alt på forhånd. For eksempel kostnadene ved å pakke bagasjen. Refusjon av disse utgiftene er kun tillatt hvis muligheten for deres kompensasjon er spesifisert i den lokale loven og det er bevis for at operasjonen ble utført for produksjonsformål. Det vil si at det var nødvendig å pakke dokumentene, eiendommen til organisasjonen. Ellers vil slike utgifter måtte henføres til den ansattes inntekt med påfølgende tilbakehold av personskatt.

Måltidsrefusjon er ikke relatert til forretningsreiser. Det er forstått at arbeidstakeren kompenserer disse utgiftene uavhengig i størrelsen på dagpenger. Men ledelsen kan i lokale lover sørge for kostnadene ved å betale for mat i tillegg til dagpengene og holde tilbake personskatt på disse beløpene. Hvis kostnaden for overnatting på hotell, fly eller reise inkluderer kostnadene for mat, holdes ikke skatten tilbake.

Vi vil separat vurdere situasjonen der reisen initieres av bestillerorganisasjonen. Svært ofte er partene enige om detrefusjon vil være basert på faktiske kostnader. En organisasjon kan imidlertid bare sende sine ansatte på forretningsreise. Og i dette tilfellet beholder ikke kunden regnskapsutgiftene, siden dette regnes som en betaling for tjenestene til en annen organisasjon (utøver). I dette tilfellet bør kontrakten mellom foretak angi at refusjon av slike utgifter vil være inkludert i prisen på varene, samt angi kravene til dokumenter og fristene for innlevering. For reisebilletter og andre kontroller kan kunden kun kontrollere riktigheten av kostnadsberegningen. Hvis entreprenøren er på det generelle skattesystemet, er kostnaden for tjenester merverdiavgiftsbelagt. Hvis kunden er et utenlandsk selskap, er det ingen skatterefusjon.

Konklusjon

Hvis en ansatt sendes på tjenestereise, skal de få dekket reiseutgifter. Dagpengene fastsettes av arbeidsgiver og er fastsatt i lokale lover. Dagpenger utbetales for hver dag på tjenestereise, inkludert fridager, helligdager. Før reisen skal den ansatte påløpe og betale forskudd. Han rapporterer om alle regnskapspliktige beløp etter reisen. Ubrukte beløp skal tilbakeføres til kasserer, og overforbruk skal kompenseres til den ansatte umiddelbart etter at reiserapporten er godkjent.

Anbefalt:

Avskrivning av arbeidstøy ved oppsigelse av arbeidstaker: konseptet arbeidstøy, igangkjøring, pålegg fra Finansdepartementet og gjennomføring av oppslag

Nedleggelse av arbeidstøy ved oppsigelse av en ansatt kreves dersom det er umulig å bruke verneutstyr for en annen spesialist eller den tidligere ansatte nektet å returnere varene. For dette bruker regnskapsføreren til selskapet faktiske posteringer, som lar deg fikse avskrivningen i regnskapet

"Auto betaling" fra "Tinkoff": hvordan deaktiverer jeg? De viktigste måtene å deaktivere tjenesten fra kortet og kansellere automatisk betaling

Tinkoff Bank har i mange år vært ledende innen finans- og kredittmarkedet. Høy popularitet forklares med enkel design og lojale krav til potensielle kunder. Systemet lar deg glemme den månedlige betalingen av lån og verktøy. Men hvis detaljene til tjenestebrukeren har endret seg eller betalinger er avsluttet, må du vite hvordan du deaktiverer "Automatisk betaling" i Tinkoff Bank for å spare penger på kortet

Betaling for drivstoff og smøremidler: kontraktsutførelse, beregningsprosedyre, regler og funksjoner for registrering, periodisering og betaling

Situasjoner oppstår ofte når en ansatt på grunn av produksjonsbehov blir tvunget til å bruke personlige eiendeler. Oftest snakker vi om bruk av personlige kjøretøy til forretningsformål. Dessuten er arbeidsgiveren forpliktet til å kompensere for de relaterte kostnadene: drivstoff og smøremidler (POL), avskrivninger og andre kostnader

Er betaling av godtgjørelse en betaling, en oppmuntring eller takknemlighet for en tjeneste? Hva er typene belønninger?

Ansattgoder er alle kostnader som arbeidsgiver bærer på grunnlag av inngått arbeidsavtale

Rentefritt lån til ansatt: registreringsprosedyre, skattemessige konsekvenser, oppslag

Praksisen med å få status som utlåner og låntaker av en arbeidsgiver og en ansatt er nå ganske vanlig. Dette er gunstig fordi det bidrar til å spare renter for en enkeltperson. For bedriften skaper dette en betydelig fordel, tiltrekker seg det beste personellet, og blir en av faktorene for å øke konkurranseevnen