2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-01-24 13:22:45

Personlig inntektsskatt, forkortet til personlig inntektsskatt, er ikke bare kjent for regnskapsførere. Hver person som noen gang har mottatt inntekt må betale den. Inntektsskatt (det var det den ble k alt før, og selv nå høres navnet ofte) betales til budsjettet fra inntekten til både russiske statsborgere og midlertidig arbeider i landet.

I samsvar med kravene i skatteloven til den russiske føderasjonen, kan du betale personlig inntektsskatt både uavhengig, ved å sende inn en inntektserklæring ved slutten av skatteperioden, og ved å bruke tjenestene til en skatteagent, dvs. arbeidsgiveren som betaler inntekten. Sistnevnte er mer vanlig. Dette er praktisk: Skattyteren trenger ikke å vite hvordan man beregner personlig inntektsskatt, en erfaren regnskapsfører eller en arbeidsgiver personlig vil gjøre dette for ham, etter å ha bet alt skatten og gitt nødvendig informasjon til skattetjenesten. Skattebeløpet trekkes i lønnen, og den ansatte får sininntekt minus personlig inntektsskatt.

Til tross for dette, for å kontrollere riktig beregning og utbetaling av lønn, vil kunnskap om hvordan man beregner personskatt fortsatt være nyttig. Det er ikke vanskelig i det hele tatt. Først må du forstå noen konsepter.

Skattegrunnlaget for personskatt er inntekten som den angitte skatten skal betales av. I samsvar med loven inkluderer de all inntekt mottatt både i kontanter og naturalier, både i rubler og i utenlandsk valuta. Unntaket er ulike ytelser, bortsett fra sykepenger: pensjoner, underholdsbidrag, studentstipend, donasjonsbetalinger, rimelige (verdt innen 4000 rubler) gaver fra arbeidsgiveren.

Skatteperiode - perioden for inntekt der skatt skal betales. Når det gjelder personlig inntektsskatt - dette er et kalenderår. Selv om det trekkes fra månedslønnen, kontrolleres riktigheten av beregningen og utbetalingen ved slutten av året. Men personlig inntektsskatt må betales så snart inntekten er mottatt.

Skattefradrag er faste, lovpålagte beløp som skattegrunnlaget reduseres med ved beregning av skatt. Det vil si at før du beregner personlig inntektsskatt, er det nødvendig å ta hensyn til alle parametrene som fradraget skal betales for, deretter trekke det totale beløpet fra inntektsbeløpet, og først da beregne skatten. Det finnes flere typer fradrag.

Mest brukt: personlig skattefradrag for barn, de såk alte standardfradragene. De gjelder for inntekten til alle skattytere med barn under 18 eller 24 år -forutsatt at de studerer ved en hvilken som helst utdanningsinstitusjon på stasjonær basis. Slike fradrag gis med forbehold om at skattyter skriver en passende søknad og sender inn støttedokumenter (kopier av fødselsattester, attester fra utdanningsinstitusjoner). Beløpet for standard skattefradrag er 1400 rubler per måned for det første og andre barnet, 3000 for det tredje og påfølgende, samt for funksjonshemmede barn. Dette fradraget gis inntil inntektsbeløpet overstiger 280 000 rubler i løpet av året.

Andre fradrag, sosiale og eiendomsfradrag, oftest mottar skattyter selvstendig på skattekontoret, med dokumenter som bekrefter retten til å motta dem ved utgangen av kalenderåret.

Hvordan beregner man personlig inntektsskatt?

Selve skatten beregnes etter satsen godkjent av skatteloven til den russiske føderasjonen: 9, 13, 15, 30 eller 35 prosent av skattegrunnlaget minus skattefradrag. Den vanligste satsen er 13 %, resten relaterer seg til inntekt i form av utbytte eller inntekt fra ikke-innbyggere i Den russiske føderasjonen, samt fra gevinster, premier og andre inntekter som ikke er lønn og betaling for tjenester.

Anbefalt:

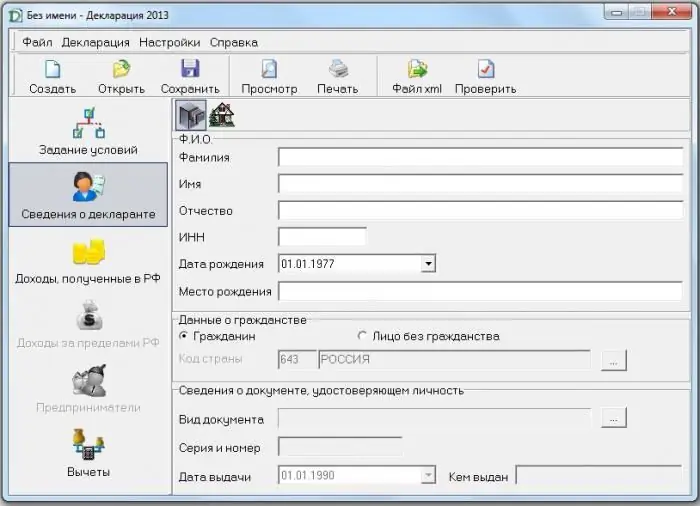

Hvordan fylle ut personlig inntektsskatt-3? 3-NDFL: prøvefylling. Eksempel 3-NDFL

Mange innbyggere står overfor spørsmålet om hvordan de fyller ut personlige skatteskjemaer 3. Faktisk er alt ganske enkelt, du kan gjøre det selv og gratis. Denne publikasjonen inneholder anbefalinger som vil hjelpe deg å forstå svaret på spørsmålet. Det viktigste er å lese og følge dem nøye

Hovedelementene i personlig inntektsskatt. Generelle kjennetegn ved personlig inntektsskatt

Hva er personlig inntektsskatt? Hva er hovedelementene? Kjennetegn på skattytere, skatteobjekter, skattegrunnlag, skatteperiode, fradrag (profesjonelt, standard, sosi alt, eiendom), satser, beregning av personlig inntektsskatt, betaling og rapportering. Hva menes med et ugyldig element i personskatt?

Erklæring 3-personlig inntektsskatt: hvordan fylle den ut riktig

Fra tid til annen i livene våre kommer det øyeblikk når vi trenger en 3-NDFL-erklæring. Ikke alle skattebetalere vet hvordan de skal fylle ut. Ja, og frykten for å rote til noe fraråder å gjøre denne virksomheten. Alt er imidlertid ikke så skummelt. Det viktigste er å være forsiktig når du fyller ut og ikke være nervøs. Og innenfor rammen av denne artikkelen vil vi prøve å fortelle i detalj når en 3-personlig skatteerklæring er nødvendig, hvordan du fyller ut den og hvordan du forenkler denne prosessen

Hvordan telle ferie? Hvordan beregne ferieperioden riktig

Hvordan beregne ferien din riktig i forskjellige situasjoner? Les alle detaljene i denne artikkelen

Hvordan beregne inntektsskatt: et eksempel. Hvordan beregne inntektsskatten riktig?

Alle voksne borgere betaler visse skatter. Bare noen av dem kan reduseres, og beregnes nøyaktig på egen hånd. Den vanligste skatten er inntektsskatt. Det kalles også inntektsskatt. Hva kjennetegner dette bidraget til statskassen?