2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-01-24 13:22:43

Investeringsprodukter fra banker er en ganske ny mulighet som tilbys av finansinstitusjoner på ulike nivåer. Essensen deres er ganske omfattende, fordi det er mange alternativer for å jobbe med investeringer, men bankens rolle er i de fleste tilfeller omtrent den samme - mekling. Selv vil han relativt sjelden risikere sine egne midler, og foretrekker å bruke kundenes penger og for dette gi dem en del av inntekten som mottas.

Funksjoner og årsaker til utseende

Behovet for et slikt verktøy som investeringsprodukter har oppstått relativt nylig. Frem til dette punktet har bankene vært ganske lykkes med å tjene penger ved å ta opp lån til en lav rente og deretter gi dem til sine egne kunder til en høyere rente. I tillegg brukte disse organisasjonene aktivt sine egne midler, fordi kursen på et innskudd alltid er mindre enn på et lån. Situasjonen på markedet stabiliserte seg imidlertid gradvis, ognå, hvis du kan tjene på en slik forskjell, så er det bare relativt lite, etter bankenes standarder, penger. Som et resultat begynte finansinstitusjoner å lete etter alternative måter å eksistere på og kom til den konklusjon at salg av investeringsprodukter er den mest lønnsomme metoden for å tjene penger og utføre videre aktiviteter.

Investeringsbankprodukter og -tjenester

Ikke alle banker tilbyr i det minste noen av de mulige tjenestene, det finnes mange varianter. For eksempel består investeringsproduktene til en finansinstitusjon oftest utelukkende av trust management-tjenester. Det vil si at banken ganske enkelt tar kundens penger og, med hans samtykke, begynner å bruke dem på børsen.

Som regel foretrekker organisasjonen lite lønnsomme, men pålitelige prosjekter som mest sannsynlig vil generere en viss inntekt. Denne tilnærmingen lar deg betale kunden i tide og i sin helhet, og han vil på sin side risikere sine egne penger mindre. Dette er imidlertid langt fra den eneste måten å jobbe med dette finansielle instrumentet på. Banken kan også godta verdipapirer som den senere plasserer på børsen og disponerer etter eget skjønn, men med eierens samtykke. Dessuten kan en finansinstitusjon ganske enkelt tilby tjenester for kjøp eller salg av de samme verdipapirene på forespørsel fra kunder. Blant annet kan banken selv utstede verdipapirer, utstedelån til investeringsaktiviteter og så videre.

Produktimplementering og opprettelse

For at en finansiell struktur skal kunne bruke investeringsprodukter i sin virksomhet for å generere inntekter, må den først oppfylle visse krav. Så det aller første stadiet er å få en statlig lisens. Uten dette viktige dokumentet kan ikke enhver slik aktivitet anses som lovlig, og klienten bør ideelt sett umiddelbart avklare eksistensen av dette papiret og kreve at det presenteres. De fleste banker gjør dette uten å spørre, og legger ut slike lisenser for publikum å se. Det er ikke for lett å få et dokument, og du må fortsatt bevise at i prosessen med å jobbe med investeringer vil ikke organisasjonen brenne ut, vil kunne tjene penger og så videre.

Neste steg er bankens inntreden i den internasjonale handelsplattformen. I noen tilfeller må han også gi tilgang til det for sine egne klienter, men dette er ikke alltid gjort allerede. Det kan ikke sies at dette er en vanskelig fase, fordi slike nettsteder er interessert i en konstant økning i antall spillere, men det vil fortsatt måtte gjøres en viss innsats.

Etter at alt dette er gjort, må du ansette eller lære opp spesialister som vet nøyaktig hvordan de skal jobbe i denne retningen og tjene penger. Ellers vil du i stedet for forventet inntekt få solide utgifter, og for banken er det nesten fat alt.

Som en konsekvens av dette oppstår kravetbehovet for å skape en viss struktur i en organisasjon som skal håndtere finansielle investeringer, på den ene siden, og levere investeringsprodukter til potensielle kunder, på den andre. Som regel er slike strukturer delt inn i minst to filialer til, men dette er kjennetegn ved aktivitetene til hver enkelt bank.

Det siste trinnet er den tekniske siden av problemet. En bank kan registreres i systemet, få alle nødvendige lisenser, ansette utmerkede spesialister og tiltrekke seg et stort antall kunder for service, men hvis disse spesialistene ikke er fysisk i stand til å jobbe med handelsplattformer, vil alle de ovennevnte handlingene snu. ut til å være meningsløst.

Mulige problemer

Som enhver aktivitet er det visse problemer med å investere. Så det er mer risikabelt sammenlignet med klassiske inntektsgenereringssystemer, det er mange lovgivningsmessige begrensninger, samt streng kontroll fra sentralbanken. Sistnevnte kan ganske enkelt forby de mest lønnsomme (men også risikable) transaksjonene, da dette vil forstyrre den generelle stabiliteten i landets finansielle system.

Investeringslåneprodukter

Dette er et annet alternativ for en finansinstitusjon av banktypen, som ofte tilbys til juridiske personer. Dens essens ligger i det faktum at banken fungerer som en mellommann mellom klienten og investeringsobjektet, utsteder et lån til den første, og på bekostning av hamgjør en investering. Et ganske risikabelt system, men med flaks og / eller nøyaktig beregning, lar det en juridisk enhet raskt tilbakebetale gjelden, investeringsobjektet - for å motta det nødvendige beløpet, og banken - sin del av overskuddet. Generelt er alle parter vanligvis fornøyd med transaksjonen, hvis den gikk bra og det ikke var noen problemer.

Benefits

Fordelene som nye investeringsprodukter gir er ganske mange. Den første av disse kan betraktes som den mottatte fortjenesten. Det er klart at banken som regel får mer inntekt enn kunden selv. Men det bærer også risiko alene (i hvert fall i de fleste tilfeller). Den andre fordelen er hjelp fra spesialister. Teoretisk sett kan hvem som helst uavhengig bli en aktør på børsen og investere etter eget skjønn. Men faktisk vil en slik tilnærming som oftest føre til at en person eller juridisk enhet rett og slett vil tape pengene sine hvis han ikke bruker tjenestene til spesialutdannede ansatte.

Flaws

Selvfølgelig er det alltid ulemper. Så investeringsprodukter er fortsatt ikke bare det mest lønnsomme finansielle instrumentet av alle eksisterende, men også det farligste når det gjelder mulig risiko. Oftest returnerer banken fortsatt klienten beløpet han deponerte, men du kan ikke vente på fortjenesten. Dessuten, i noen tilfeller, når situasjonen med inntekten til organisasjonen er veldig vanskelig, kan det forventes at pengene kommer tilbake.lang.

Resultater

Generelt sett, gitt alt ovenfor, kan vi konkludere med at investeringer er lønnsomme investeringer, men kun med forbehold om tilgjengelige garantier for inntektsgenerering og generell rimelig disposisjon av midler mottatt fra kunder av banken. Dessverre kan alt dette som oftest bare bestemmes empirisk eller i beste fall fra anmeldelser fra andre personer eller organisasjoner som allerede har risikert pengene sine.

Anbefalt:

Systemviktige banker: liste. Systemisk viktige banker i Russland

Den russiske føderasjonens sentralbank har laget en liste over systemviktige banker i Russland. Hva er kriteriene for å klassifisere finansinstitusjoner som slike institusjoner? Hvilke banker er inkludert i den respektive listen?

Hvordan få et bedriftslån fra bunnen av? Hvilke banker og under hvilke betingelser gir lån til virksomheten fra bunnen av

Aksiomet for handel er at enhver bedrift trenger økonomiske investeringer. Dette gjelder spesielt i den innledende fasen av aktiviteten. For å tjene penger på gjennomføringen av et forretningsprosjekt, må du først investere i det. Store prosjekter krever mye penger, små litt mindre. Men det er umulig å kvitte seg med utgifter i prinsippet under normale forhold

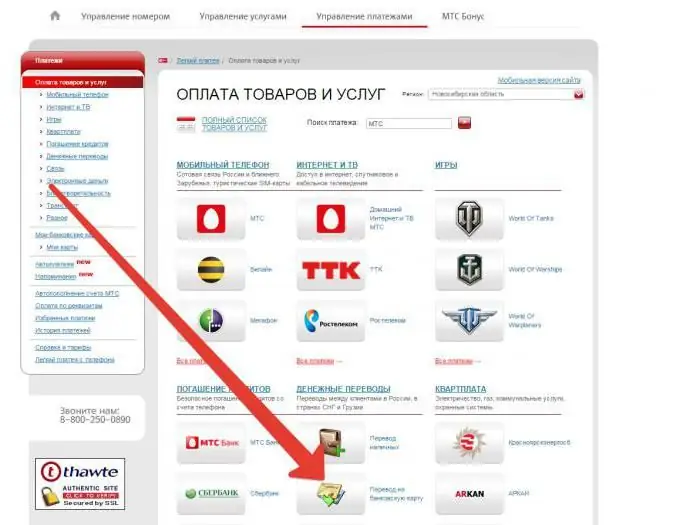

Hvordan overføre penger fra MTS til et kort fra Sberbank og andre banker?

Penger kan være nødvendig når som helst, ingen er trygge for dette. Men hva om den eneste kilden til midler nå er mobiltelefonsaldoen? Eller gjorde du ved et uhell en feil og la inn mer enn du hadde planlagt? Hvordan overføre penger fra MTS til et bankkort, og er det ekte? La oss finne ut av det

Hvilke banker er pålitelige? Pålitelighetsvurdering av banker

Konstante endringer i den politiske og økonomiske sfæren i landet vårt har ført til at innbyggerne ikke risikerer å investere pengene sine i bankinnskudd. Den samme situasjonen utvikler seg i forhold til kredittprogrammene til disse finansinstitusjonene. Men hvis en innbygger ønsker å bruke tjenestene til en bank, anbefales han først å studere vurderingen av pålitelighet og stabilitet til bankene og forholdene de tilbyr

Hva er dekapitalisering av banker? Avkapitalisering av banker i Russland

Denne artikkelen vil introdusere leseren til et konsept som dekapitalisering av banker. I tillegg vil dekapitalisering av banker i Russland bli vurdert