2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-01-24 13:23:02

I prosessen med å analysere beslutninger knyttet til kapitalstrukturen, opererer bedriftsledere med konsepter som interne og eksterne kilder til finansiering av foretaket.

Disse kategoriene av innkommende midler er relevante for nesten alle organisasjoner. Avhengig av omfanget av virksomheten, brukes ekstern finansiering og intern finansiering i forskjellige proporsjoner. Noen ganger er det nok å tiltrekke seg ganske små beløp fra investorer og kreditorer, i andre tilfeller er brorparten av selskapets kapital lånte midler. Denne artikkelen vil beskrive de viktigste eksterne og interne kildene til virksomhetsfinansiering. I tillegg vil deres egenskaper og eksempler bli gitt, fordeler og ulemper vil bli fremhevet.

Hva er ekstern finansiering og innenlandsk finansiering?

Innlandsfinansiering kallesegen dekning av alle utgifter til utvikling av bedriften (ved bruk av egen inntekt). Kilder til slike inntekter kan være:

- Nettoresultat mottatt som et resultat av å drive finansiell og økonomisk virksomhet.

- avskrivningsbesparelser.

- Kontoer.

- Reserve midler.

- midler satt av til fremtidige utgifter.

- Utsatt inntekt.

Et eksempel på intern finansiering er investering av overskudd i kjøp av tilleggsutstyr, bygging av et nytt bygg, verksted eller annet bygg.

Ekstern finansiering innebærer bruk av midler mottatt utenfor selskapet.

De kan leveres av grunnleggere, borgere, staten, finans- og kredittorganisasjoner eller ikke-finansielle selskaper. Nøkkelen til vellykket drift av en bedrift, dens utvikling og konkurranseevne ligger i den riktige og effektive kombinasjonen av interne og eksterne finansieringskilder. Forholdet mellom egne og lånte midler avhenger av virksomhetsfeltet til selskapet, dets størrelse og strategiske planer.

Typer finansiering

Foruten å være delt inn i to hovedgrupper, er interne og eksterne finansieringskilder klassifisert mer detaljert.

innenlands:

- På grunn av nettofortjeneste.

- Avskrivningskostnader.

- Salg av gratis eiendeler.

- Inntekt fraeiendom til leie.

Ytre:

- Investeringsfond.

- Lån (lån, leasing, gjeldsbrev).

I praksis brukes oftest et blandet system: både ekstern og intern virksomhetsfinansiering.

Hva er innenlandsk finansiering?

I dag er selskapene selv engasjert i fordeling av overskudd, hvor mye avhenger direkte av hvor lønnsom forretningsdriften er og hvor effektiv utbyttepolitikken er.

Basert på at forv altere er interessert i en mest mulig rasjonell bruk av midlene de har til rådighet, sørger de for at de viktigste faktorene blir tatt i betraktning:

- Planer for videreutvikling av selskapet er iverksatt.

- Interessene til eiere, ansatte, investorer ble observert.

Med vellykket fordeling av økonomi og utvidelse av omfanget av virksomhetens virksomhet reduseres behovet for ytterligere finansiering. Dette viser forholdet som kjennetegner interne og eksterne finansieringskilder.

Målet til de fleste bedriftseiere er å redusere kostnader og øke fortjenesten, uansett hvilken type midler som brukes.

Positive og negative aspekter ved å bruke dine egne økonomiske ressurser

Ekstern finansiering og intern finansiering, samt deres effektivitet, er preget av hvor praktisk og lønnsomt det er for ledere å brukedisse typene kontanter.

Den udiskutable fordelen med intern finansiering er selvfølgelig fraværet av behovet for å betale for kostnadene ved å skaffe kapital utenfra. Av stor betydning er også eiernes evne til å opprettholde kontroll over selskapet.

Blant manglene som ligger i innenlandsk finansiering, er den viktigste umuligheten av praktisk anvendelse. Et eksempel er insolvens av synkende midler. De har nesten fullstendig mistet sin betydning på grunn av den totale reduksjonen i avskrivningssatser hos de fleste innenlandske foretak (i industrisektoren). Beløpene deres kan ikke brukes til å kjøpe nye anleggsmidler. Selv innføringen av akselerert avskrivning redder ikke situasjonen, siden den ikke kan brukes på utstyret som eksisterer nå.

Hva er skjult under begrepet "eksterne finansieringskilder"?

Med mangel på egne midler er bedriftsledere tvunget til å ty til låneopptak eller investeringsfinansiering.

Sammen med de åpenbare fordelene med denne tilnærmingen (evnen til å øke forretningsvolumer eller utvikle nye markedsområder), er det behov for å returnere lånte midler og betale utbytte til investorer.

Å lete etter utenlandske investorer blir ofte en "livline" for mange bedrifter. Med en økning i andelen av slike investeringer reduseres imidlertid muligheten for kontroll fra eierne av foretak betydelig.

Kreditt og dens spesifikasjoner

Kreditt som instrument for ekstern finansiering blir den mest tilgjengelige utveien for eierne av selskapet dersom de interne kildene viser seg å være insolvente. Ekstern finansiering av firmaets budsjett bør være tilstrekkelig til å øke produksjonsvolumet, samt returnere innsamlede midler med påløpte renter og utbytte.

Et lån er en sum penger som långiver gir til låntakeren med betingelsen om å returnere pengene som er utstedt og den avt alte prosentandelen for retten til å bruke denne tjenesten.

Særenheter ved å bruke kredittmidler til å finansiere et selskap

Fordeler med lån:

- Spesifisiteten til kredittformen for finansiering er den relative uavhengigheten til låntakeren når det gjelder anvendelsen av beløpene som er utstedt til ham (fraværet av ytterligere betingelser).

- Ofte, for å få et lån, henvender eieren av et selskap seg til banken som betjener et bestemt selskap, så prosessen med å vurdere en søknad og utstede midler er ganske rask.

Ulemper ved å tiltrekke seg lån:

- Ganske ofte utstedes et lån til en bedrift for en kort periode (opptil tre år). Hvis bedriftens strategi er å generere langsiktig fortjeneste, blir presset på kredittforpliktelsene for stort.

- For å motta midler på kreditt, må selskapetgi et innskudd tilsvarende ønsket beløp.

- Noen ganger er en betingelse for et lån bankens krav om å åpne en konto, noe som ikke alltid er gunstig for selskapet.

Både eksterne og interne kilder til virksomhetsfinansiering bør brukes så rasjonelt og hensiktsmessig som mulig, fordi lønnsomhetsnivået til foretaket og dets attraktivitet for investorer avhenger av det.

Leasing: definisjon, betingelser og egenskaper

Leasing er et kompleks av ulike former for gründerteknikker som er fordelaktige for utleier og leietaker, ettersom de lar den første utvide aktivitetsgrensene, og den andre til å oppdatere sammensetningen av anleggsmidler.

Vilkårene i en leasingavtale er mer liberale enn utlån, da de lar bedriftseieren regne med utsatt betaling og gjennomføre et storstilt prosjekt uten store økonomiske investeringer.

Leasing påvirker ikke balansen mellom egne og lånte midler, det vil si at den ikke bryter med forholdet som kjennetegner den eksterne/interne finansieringen av foretaket. Av denne grunn blir det ikke en hindring for å få lån.

Det er interessant at ved kjøp av utstyr i henhold til vilkårene i en leasingavtale, har selskapet rett til å ikke sette det på balansen i hele dokumentets periode. Dermed har forv alteren mulighet til å spare skatt fordi formuen ikke øker.

Konklusjon

Ekstern finansiering og innenlandsk finansieringbedrifter innebærer å bruke sin egen inntekt eller skaffe lånte midler fra långivere, partnere og investorer.

For en vellykket drift av selskapet er det av stor betydning å opprettholde det optimale forholdet mellom disse typer finansiering, samt rasjonell og berettiget bruk av eventuelle ressurser.

Anbefalt:

Essens og typer frilansing: definisjon, metoder og betingelser for ekstern inntekt, tips for nybegynnere

"Freelance" er et engelsk ord, bokstavelig oversatt betyr: fri- "fri", og lanse - "spyd". Frilansere jobber «for seg selv», utenfor kontorene. Slikt arbeid minner litt om en privat praksis. Konseptet med frilansarbeid er enkelt: du ser etter kunder, får en individuell bestilling, gjør jobben og får den såk alte lønnen

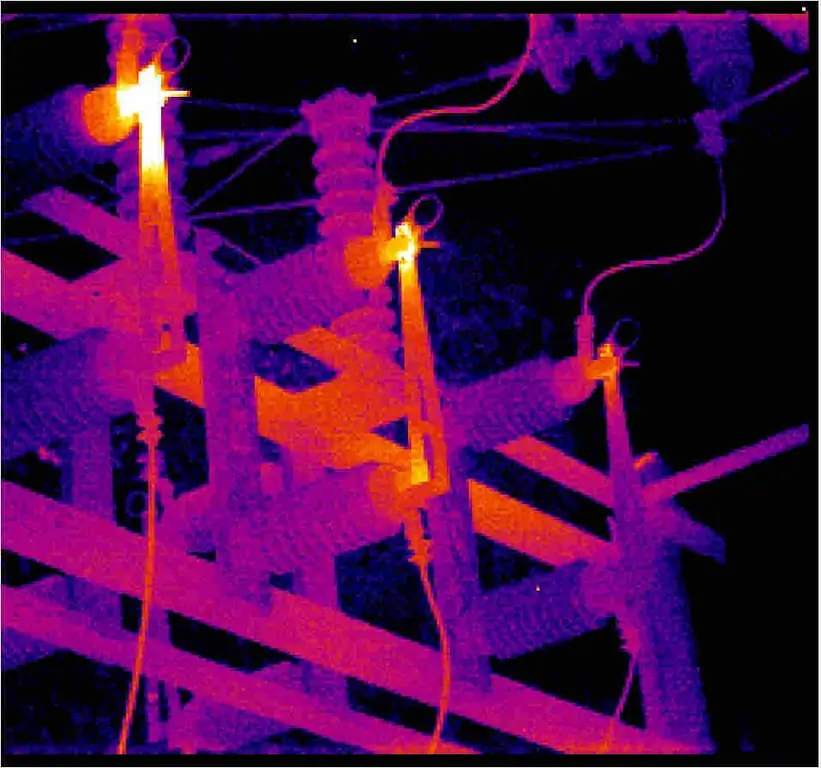

Termisk bildebehandling av elektrisk utstyr: konsept, operasjonsprinsipp, typer og klassifisering av termiske kameraer, funksjoner for bruk og verifisering

Termisk bildekontroll av elektrisk utstyr er en effektiv måte å identifisere defekter i kraftutstyr som oppdages uten å slå av den elektriske installasjonen. På steder med dårlig kontakt stiger temperaturen, som er grunnlaget for metodikken

Maskiner for møbelproduksjon: typer, klassifisering, produsent, egenskaper, bruksanvisning, spesifikasjon, installasjon og funksjoner

Moderne utstyr og maskiner for møbelproduksjon er programvare- og maskinvareverktøy for bearbeiding av arbeidsstykker og beslag. Ved hjelp av slike enheter utfører håndverkere kutting, kanting og tilsetting av deler fra MDF, sponplater, møbelplater eller kryssfiner

Forskrift om intern kvalitetskontroll ved virksomheten

Det er umulig for noen organisasjon å operere uten hensyn til loven. Sistnevnte forplikter seg til å opprettholde viss dokumentasjon og skape slike arbeidsforhold og produkter som vil være i samsvar med standardene. I denne artikkelen skal vi snakke om intern kvalitetskontroll i virksomheter

Diameter av polyetylenrør: ekstern, intern, formål med rør

Hvilke diametre polyetylenrør har, vet du nå. For installasjon av disse produktene er det imidlertid nødvendig å gjøre deg kjent med funksjonene til dokking. Tilkoblinger kan være avtakbare eller ikke. Førstnevnte gir mulighet for å demontere systemet under drift. For å lage en slik forbindelse brukes stålflenser. Under drift kan demontering ikke utføres hvis koblingen er i ett stykke