2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-01-24 13:23:00

Med overgangen fra Russland til et markedssystem har det skjedd enorme endringer i banksektoren.

Dersom tidligere finansiering var budsjettmessig og utført av staten, så var det behov for nye økonomiske ressurser med fremkomsten av foretak, hvis eierform kan være både privat og offentlig. Dette provoserte en økning i antall kommersielle finansinstitusjoner.

En av hovedpostene i virksomheten er kredittvirksomheten til kommersielle banker. De er inntektskilden. All inntekt er delt i to deler: den ene går til reservefond, den andre - til å betale utbytte til de som har aksjer i denne institusjonen.

Kredittoperasjoner til kommersielle banker er et system av relasjoner mellom en kreditor (representert av en finansinstitusjon) og en låntaker (med andre ord en debitor). Denne operasjonen er basert på at banken gir en viss mengde økonomiske ressurser somjuridisk person og enkeltperson. I dette tilfellet må følgende betingelser opprettholdes:

- Bet alt. Det nødvendige beløpet (kreditt) utstedes ikke gratis. Låntaker er forpliktet til å betale en viss prosentandel til banken.

- Haster. All kredittvirksomhet til kommersielle banker har sine egne vilkår. I tilfelle brudd på dem, vil du bli ilagt straffer.

- Returnerbarhet. Ingen gir gaver i disse dager. Derfor må du returnere midlene mottatt i tide etter en bestemt tidsperiode.

Derfor vil du, når du tilbakebetaler et lån, gi tilbake et beløp som er mye større enn beløpet du lånte fra en finansinstitusjon.

Typer kredittvirksomhet til kommersielle banker

All kredittvirksomhet til kommersielle banker har sine egne klassifikasjoner. Den viktigste er inndelingen av aktiviteter avhengig av utlånsemnet:

- dette kan være aktiv drift - et slikt handlingssystem der banken fungerer som långiver. Det realiseres oftest i form av lån og lån;

- passiv drift er et system for å tiltrekke penger fra kunder eller andre banker. I dette tilfellet vil finansinstitusjonen allerede være låntaker. Banken godtar midler på alle de samme betingelsene for tilbakebetaling (du vil motta pengene dine tilbake), haster (tiden du åpnet innskuddet for) og betaling.

Det vil si, med denne tilnærmingen vil ikke du, men banken betale deg renter.

I henhold til implementeringsformen er alle kredittmanipulasjoner delt inn i:

- lån;

- innskudd.

Det finnes ytterligere to typer økonomiske forhold til banken. Utlån kan være:

- Direkte. Vi kan snakke om denne typen i tilfelle når klienten i utgangspunktet inngår en avtale med banken om å gi et visst beløp.

- Indirekte. Nylig har en kommersiell type utlån blitt mye brukt, når foretak opptrer som enheter. Slike forhold er formalisert i form av en veksel. Hvis det oppstår misforståelser, har långiver full rett til å overføre lånet til bankavdelingen.

Regnskap for kredittoperasjoner i en forretningsbank utføres ved bruk av spesielle kontoer. De er:

- 1. ordre - all informasjon om personene som lånet ble utstedt til registreres;

- 2. ordre - all informasjon om lånebetingelsene registreres.

Et slikt system for registrering og kontroll lar deg utføre kompetente økonomiske aktiviteter, identifisere ikke-betalere og ilegge straff. Basert på disse kontoene bygges også låntakerens kreditthistorikk.

Anbefalt:

Finansielt supermarked: funksjoner ved aktivitet og utviklingsutsikter

Hva er et finansielt supermarked? Klassifisering, formål med opprettelsen, hovedformer for organisasjoner. Moderne trender, plass i økonomien, historien om utviklingen av modellen for organisasjoner i verden og Russland. Fordeler og ulemper med det finansielle supermarkedet. Videre utviklingsutsikter i den russiske føderasjonen

Kontant- og kredittdrift av banker. Typer bankvirksomhet

De viktigste operasjonene som en forretningsbank utfører er kreditt og kontanter. Hva er deres spesifikke? Etter hvilke regler utføres de?

Gjeldsbrev fra kommersielle banker: funksjoner, regnskap. En veksel er

Gjeld regnes som et av hovedinstrumentene for kreditt- og oppgjørsoperasjoner. Dens utseende er assosiert med behovet for å overføre penger fra en region til en annen og å bytte mynter mot utenlandsk valuta. Etter å ha lest dagens artikkel vil du fordype deg i hovedtrekkene ved et gjeldsbrevlån

Finansielt problem: hvilke lønnsomme innskudd for enkeltpersoner er Sberbank klar til å tilby?

De aller fleste som vil at pengene deres skal "fungere" går til Sberbank. Noe som er logisk, for han er på førsteplass i mange seertall. Det finnes ulike programmer for enkeltpersoner. Og jeg vil kort snakke om dem alle

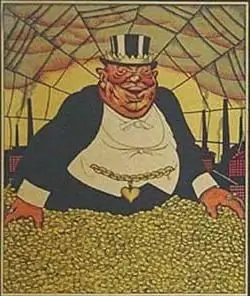

Finansielt oligarki – hva er det? Metoder for dominans av finansoligarkiet

Finansielt oligarki er et internasjon alt fenomen som innebærer konsentrasjon av materiell kapital i hendene på en viss gruppe personer som handler i sine egne interesser for å berike