2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-06-01 07:14:54

Ved bestillingsnummer ММВ - 7/11/450, 14. oktober 2015, godkjente Federal Tax Service of Russia rapporteringsskjemaet: beregning av personlig inntektsskatt i formen 6personlig inntektsskatt, som ble beregnet og holdt tilbake fra enkeltpersoner i rapporteringsperioden. Erklæringen i henhold til det godkjente skjemaet må fylles ut og sendes til IFTS for alle skatteagenter (selskaper, organisasjoner, bedrifter og individuelle gründere).

Rapport på skjema 6-NDFL: leveringsforskrifter, struktur

6NDFL-rapporten sendes til skattekontoret kvartalsvis. Frist for innlevering er siste dag i måneden etter rapporteringsmåneden. Hvis denne datoen faller på en helligdag, lørdag eller søndag, er den gyldige datoen for innsending av rapporten neste virkedag etter helgen eller helligdagen.

I 2017 skal beregningen av meldingen leveres skatteetaten senest:

- 3. april 2017 (årlig beregning for 2016),

- 2. mai 2017 (kvartalsrapport for tre måneder av 2017),

- 31. juli 2017 (halvårsrapport 2017),

- 31. oktober 2017 (nimånedersrapport 2017).

Rapport for 2017 må sendes inn senest 2. april 2018år.

Brudd på rapporteringsfrister fører til sanksjoner fra skattemyndighetene. Skatteagenten straffes med en bot på tusen rubler for hver forf alt måned, selv om forsinkelsen bare var én dag.

Det gis straff for feilregistrering og feil ved beregning av 6 personskatt. For unøyaktigheter oppdaget av skattemyndighetene må du betale en bot på fem hundre rubler.

Denne rapporten gir ikke informasjon om en bestemt person, men generelt om påløpt og overført inntektsskatt for alle personer som mottok inntekt i organisasjonen.

Beregningen av påløpte og tilbakeholdte beløp i 6NDFL-rapporten har følgende sammensetning:

- grunnleggende informasjon om skattetrekksagenten: tittelside

- Totale estimater: Seksjon 1

- detaljer: del 2

Det er viktig å kjenne til reglene for dannelsen av seksjon 1, hvordan fylle ut seksjon 2 i 6 personskatterapporten, tittel.

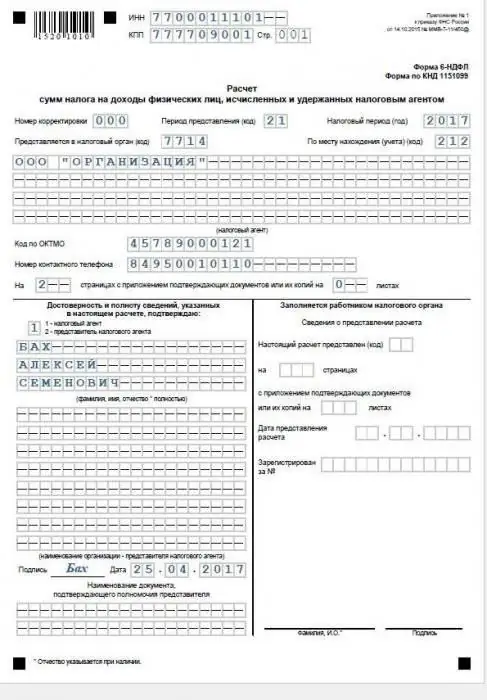

6NDFL-rapport: tittel

På den første (tittel)siden er det angitt:

- registreringsdata for skatteagenten (navn med dekoding, OKTMO-kode, TIN, KPP, kontakttelefonnummer);

- informasjon om innsendt rapport (navn på skjema, KND-kode, leveringskode og år for skatteperioden);

- data om skattemyndigheten (IFTS-kode).

Tittelsiden er bekreftet av lederen eller hans representant.

Et eksempel på utfylling av ark nr. 1 (tittel) er gitt nedenfor.

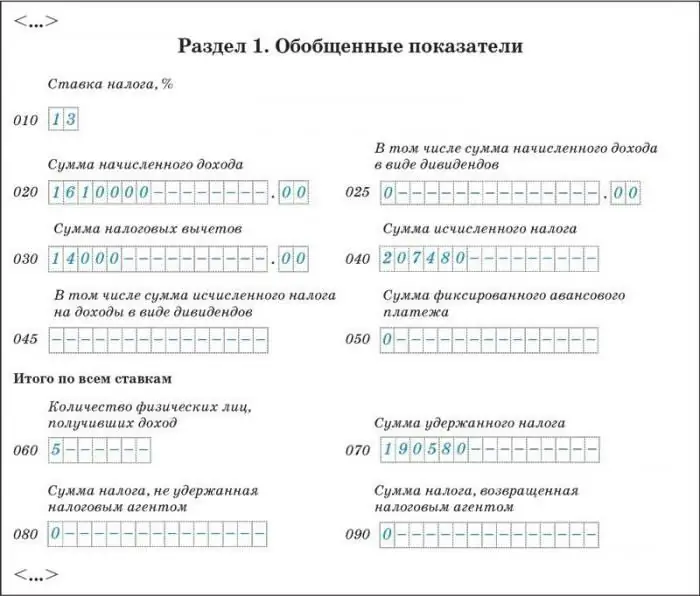

Form 6 personlig inntektsskatt: totaler

Generelle indikatorer for beregning og tilbakehold av personskatt i rapporteringsperioden er angitt i første avsnitt.

Seksjon 1 er foreskrevet for hver sats som inntektsskatten ble beregnet etter. Vanligvis bruker selskapet en sats på 13 prosent.

Separat, for hver sats, viser den første delen data for rapporteringskvartalet, beregnet på periodiseringsbasis for hele skatteperioden:

- tot alt beregnet inntektsbeløp (sammen med utbytte) og separat beløp for utbytte;

- påførte skattefradrag (tot alt beløp);

- beløpet for beregnet, tilbakeholdt, ikke tilbakeholdt, returnert inntektsskatt av arbeidsgiver;

- antall ansatte (enkeltpersoner som mottok skattbar inntekt).

Obs: Som regel er inntektsskatten som beregnes ikke lik beløpet som holdes tilbake. Selve tilbakeholdelsen av inntektsskatt skjer ved betaling av det endelige månedlige oppgjøret og skjer ofte i måneden i neste rapporteringsperiode.

Et eksempel på utfylling av del 1 i rapport 6 av personskatten er gitt nedenfor.

Verdiene av indikatorene i den første delen avhenger av hvordan du fyller ut del 2 i del 6 i personskatten.

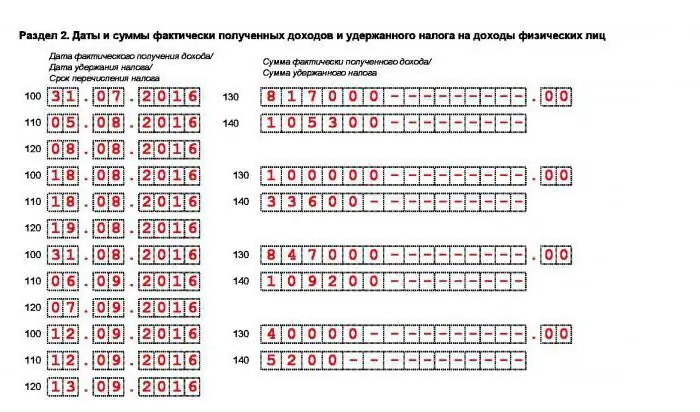

Andre del 6 personlig inntektsskatt: grunnleggende detaljer

2 seksjon 6 personskatt - informasjonstabell. Det angir i kronologisk rekkefølge:

- alle inntektsopptjeningstransaksjoner som ble bet alt i rapporteringsperioden (i løpet av kvartalet) med obligatorisk angivelse av opptjeningsdato;

- beløpet tilbakeholdt inntektsskattfra hver bet alt inntekt, med angivelse av fradragsdato;

- faktisk dato for overføring av inntektsskatt til IFTS.

Informasjon om hver inntekt mottatt i den andre delen av skjemaet er angitt i blokker:

- dato og beløp for inntekt faktisk mottatt av ansatte - gr. 100 og gr. henholdsvis 130;

- dato og beløp for tilbakeholdt skatt (fra beløpet angitt i kolonne 130) - gr. 110 og gr. 140 henholdsvis;

- frist for å overføre inntektsskatt til budsjett (for denne typen inntekt) - gr. 120,

Deretter gjentas blokkeringen like mange ganger som det var tilbakehold av inntektsskatt.

2 seksjon 6 i personlig inntektsskatt (eksempelutfylling av regnskap) er presentert nedenfor.

Grunnleggende regler for å fylle ut den andre delen av 6NDFL

Noen generelle tips om hvordan du fyller ut del 2 i de 6 personskatteoppgavene er gitt nedenfor.

Kontantbelønninger utbet alt i rapporteringskvartalet, men ikke underlagt inntektsskatt, vises ikke i rapporten.

I form av 6NDFL føres inntektsbeløpet før skatt, det vil si at det ikke reduseres med inntektsskatten.

Informasjonen i den andre delen av skjemaet samsvarer ikke med informasjonen i den første delen. Siden den første delen gir de voksende resultatene for hele skatteperioden, inkludert rapporteringskvartalet, og den andre - dataene for bare rapporteringskvartalet.

Hvis det samme dag ble mottatt inntekter med ulike frister for å betale personlig inntektsskatt til budsjettetpersoner, så er de angitt i forskjellige linjer i formen.

Linje 120 angir fristene for overføring av inntektsskatt fastsatt av den russiske føderasjonens skattekode. Dersom avgiften overføres innen fristen, i gr. 120 reflekterer ikke den faktiske betalingsdatoen, men den maksim alt tillatte NC.

Spesielt må du være forsiktig i en situasjon der inntektsbetaling og overføring av skatt faktisk ble foretatt siste dag i kvartalet. Datoen for betaling av skatt til budsjettet må angis i samsvar med skattekoden, og dette vil allerede være datoen for neste rapporteringsperiode. Derfor bør transaksjonen registreres i neste kvartal.

Dersom inntekten ved foretaket ble utbet alt kun i ett kvartal eller én gang i året, avgis rapporten for det kvartal inntekten ble utbet alt, og uten svikt i påfølgende kvartaler av inneværende år.

Og i en slik situasjon, hvordan fylle ut seksjon 2 i skjema 6 i personskatten - inntekt ble bet alt først i andre kvartal? For første kvartal kan ikke rapporten leveres (siden den er med null indikatorer), rapporten for andre, tredje og fjerde kvartal skal leveres. I dette tilfellet er bare den første delen fylt ut i rapporten for tredje og fjerde kvartal.

Hvordan fyller du ut 6 personskatt: linjer 100-120

Informasjon på linje 100-120 avhenger av typen belastning.

En tabell som lar deg bestemme hvordan du skal fylle ut del 2 i del 6 i personskatt er gitt nedenfor.

| Type inntekt |

Date fakta. utbetaling inntekt p. 100 |

Dato holdt. inntektsskatt p. 110 |

Frist for betaling av kildeskatt til budsjettet p. 120 |

| Lønn, bonuser og bonuser |

Siste. dag i måneden iht. lønn |

betalingsdag |

Neste dag etter dag enum. eller utbetaling på lønnslisten |

|

Ferie, betaling ark arbeidsledige. |

Holiday Pay Day og lønnsslipper er enkle abilities |

Vacation Pay Day, og lønnsslipper disability |

Siste. dag i måneden utbetaling ferie og ark arbeidsledige. |

|

Endelig oppgjør når du forlater medarbeider |

permisjonsdag |

Sluttdato for betaling beregning ved oppsigelse. |

Neste dag for lykkelig utbetaling sluttoppgjør |

|

inntekt i naturalier. shape |

inntektsoverføringsdag in kind. form |

Lukk betalingsdag annen inntekt |

Neste dag for lykkelig utbetaling inntekt |

| Dais over limit | Siste. dag i måneden, til katten. forhåndsrapport utstedt |

Nærmeste. betalingsdag annen inntekt |

Neste dag for lykkelig utbetaling inntekt |

|

Materiell fordel fra økonomi på % |

Siste kalender. dagen i måneden kontrakten er gyldig |

Neste utgivelsesdato annen inntekt |

Neste dag for ettermiddag inntektsfordeling |

| Eks. ikke-lønnsinntekt | Dag mottatt inntekt, belønning. | Dag mottatt inntekt, belønning. |

Dagen etter inntekt, belønning. |

|

Belønning. av serviceavtale entreprenør |

Dag for oppregning til personlig konto eller kontantforskudd rewards entreprenør |

overføringsdagen eller kontantforskudd belønning. |

Next to utbetaling belønningsdag |

Samling av den andre delen av 6NDFL: data for rapporten

Hvordan fylle ut seksjon 2 6 personskatt? Beregningen er presentert i henhold til de første dataene til Lampochka LLC.

I fjerde kvartal. I 2016 mottok 14 personer inntekter ved bedriften:

- tolv personer som arbeider under arbeidskontrakter;

- en grunnlegger av LLC (ikke ansatt i Lampochka LLC);

- én designer som jobber i en LLC under en sivilrettslig kontrakt for levering av tjenester.

Bedriften ansetter folk som har rett tilstandard skattefradrag.

To ansatte mottok standard barnebidrag i løpet av 2016:

- Petrovoi N. I. - innen 10 måneder fra begynnelsen av året for 1 barn 1400 rubler x 10 måneder=14 000 rubler

- Morozov E. N. - innen 3 måneder fra begynnelsen av året for tre barn - ((1400 x 2) + 3000) x 3 måneder.=17 400 rubler

- En ansatt i løpet av 2016 fikk standardfradrag som funksjonshemmet: Sidorov A. V. - i 12 måneder fra årsskiftet utgjorde fradraget 500 x 12 måneder.=6000 rubler.

For enkelt å fylle ut seksjon 2 i beregningen av 6 personskatt for fjerde kvartal. 2016 vil vi bruke følgende hjelpetabell. Den gjenspeiler beløpene for betalinger, skattefradrag, påløpt og bet alt skatt i 4. kvartal.

|

Date issues inntekt |

Date faktisk få (avgifter) inntekt |

Date hold NDFL |

Fornyet dato number NDFL |

Siste fristdag list NDFL |

Se mottatt belønning. (inntekt) i rubler |

Amount inntekt i rubler |

Amount skatt deductions i rubler |

Retained NDFL i rubler |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Lønn for september (slutt. beregning) |

300000 | 1900 |

((300000+150000) -1900))x13%= 58253, hvor 150000 allerede bet alt forskudd for 1 halvdel av september |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Forskuddsbetaling for 1 polo- blame oktober |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Benefit etter tid arbeidsledig |

24451, 23 |

3183 (24451, 23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Belønning. under kontrakt prov. tjenester |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Lønn avgift for andre halvdel. oktober |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Ferie | 37428, 16 |

4866 (37428, 16x13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Tjen. gebyr for den første halv november |

150000 | ||

| 09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Lønn for den andre halv november |

320000 | 500 |

((320000+150000) -500)x13 %= 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Lønn for den første kjønn. desember |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Dividends | 5000 |

(5000x13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Gaver uten kontanter form |

35000 |

28000 (4000х7) |

910((35000-28000) x13%) |

| TOTAL | 1528879, 39 | 32300 | 194560 | |||||

Tabellen viser nyttårsgaver gitt til syv ansatte.

I 2016 mottok ikke disse ansatteøkonomisk bistand og andre gaver.

Et eksempel på å fylle ut den andre delen av 6NDFL

I henhold til informasjonen som er angitt i tabellen ovenfor, vurder hvordan du fyller ut del 2 6 i personskatt:

Første blokkering:

- p. 100 - 30.09.2016 linje 130 - 300000;

- p. 110 - 2016-11-10 s.140 - 58253;

- p. 120 - 12.10.2016.

Andre blokkering:

- p. 100 - 20.10.2016 s.130 - 24451.23;

- p. 110 - 20.10.2016 s.140 - 3183;

- p. 120 - 31.10.2016.

Tredje blokkering:

- p. 100 - 25.10.2016 linje 130 - 40000;

- p. 110 - 25.10.2016 s.140 - 5200;

- p. 120 - 31.10.2016.

Fjerde blokk:

- p. 100 - 25.10.2016 linje 130 - 40000;

- p. 110 - 25.10.2016 s.140 - 5200;

- p. 120 - 31.10.2016.

Femte blokk:

- p. 100 - 31.10.2016 linje 130 - 317000;

- p. 110 - 11.11.2016 s.140 - 60463;

- p. 120 - 14.11.2016.

Sjette blokk:

- p. 100 - 2016-11-11 s.130 - 37428.16;

- p. 110 - 2016-11-11 s.140 - 4866;

- p. 120 - 30.11.2016.

Syvende blokk:

- p. 100 - 30.11.2016 linje 130 - 32000;

- p. 110 - 09.12.2016 s.140 - 6103;

- p. 120 - 12.12.2016.

Åttende blokk:

- p. 100 - 26.12.2016 linje 130 - 5000;

- p. 110 - 26.12.2016 s.140 - 650;

- p. 120 - 27.12.2016.

Niende blokk:

- p. 100 - 27.12.2016 s.130 -35 000;

- p. 110 - 27.12.2016 s.140 - 910;

- p. 120 - 28.12.2016.

2 del 6 av personlig inntektsskatt: skjema, eksempel på å fylle ut en nullrapport

6NDFL-rapporten må leveres av skatteagenter: bedrifter (organisasjoner) og individuelle gründere som betaler godtgjørelse for arbeid til enkeltpersoner. Hvis en individuell entreprenør eller et foretak i løpet av kalenderåret ikke har opparbeidet eller bet alt inntekt til ansatte og ikke utførte økonomiske aktiviteter, kan nullberegningen av 6NDFL-skjemaet ikke sendes til IFTS.

Men hvis en organisasjon eller individuell gründer gir en nullberegning, er den føderale skattetjenesten forpliktet til å godta det.

Inspektører av IFTS vet ikke at organisasjonen eller den enkelte gründeren i rapporteringsperioden ikke drev finansiell virksomhet og ikke var skatteagenter, og avventer beregning i form av 6NDFL. Hvis rapporten ikke sendes inn innen to uker etter fristen for innlevering, har den føderale skattetjenesten rett til å sperre bankkontoen og ilegge straff for den enkelte gründer eller organisasjon som ikke har sendt inn rapporten.

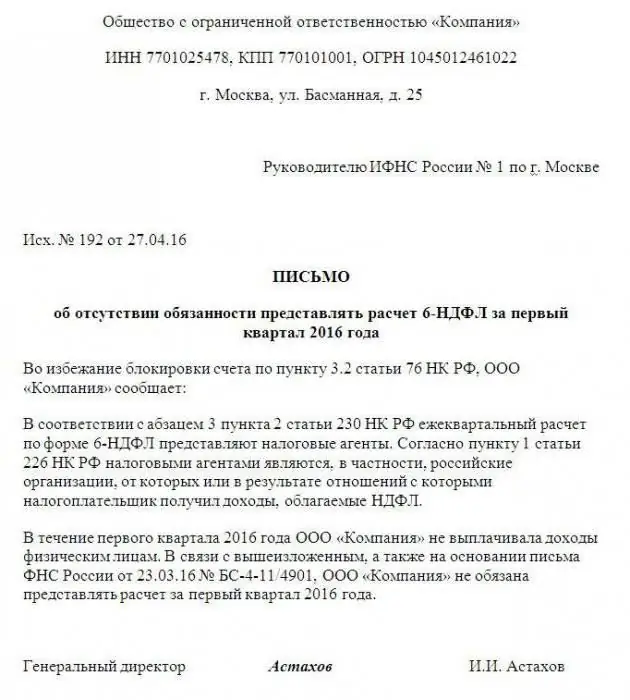

For å unngå problemer med IFTS, har en regnskapsfører rett til å sende inn en 6NDFL-erklæring (med tomme verdier) eller skrive et informasjonsbrev til IFTS.

Et eksempel på en rapport utarbeidet for levering med null indikatorer er vist nedenfor.

Et eksempelbrev til IFTS om nullrapporten kan ses nedenfor.

Fyll ut 6 personskatt: en handlingsalgoritme

For å lette arbeidet med å fylle ut den andre delen av beregningen av 6NDFL, trenger du:

- Plukk oppalle betalingsoppdrag for betaling av personlig inntektsskatt i rapporteringskvartalet.

- Samle alle betalingsoppdrag for overføring av inntekt til ansatte og kontantoppdrag for utstedelse av inntekt fra kassa, ordne dem i kronologisk rekkefølge.

- Opprett en hjelpetabell i henhold til eksemplet beskrevet ovenfor

- Fyll inn informasjon for hver type inntekt i tabellen i henhold til informasjonen gitt i avsnittet: "Hvordan fylle ut 6NDFL: linjer 100-120".

- Fra den utfylte hjelpetabellen, ta informasjon for seksjon 2 i beregningen av 6 personskatt.

Oppmerksomhet:

- Linje 110 angir dagen da arbeidstakerens inntekt faktisk ble utbet alt (selv om lønn eller annen inntekt ble utbet alt senere enn datoen fastsatt av skatteloven).

- Personlig inntektsskatt holdes ikke tilbake ved betaling av forskudd.

- I linje 120 er fristen for overføring av skatt til budsjettet etter inntektstype lagt inn, og ikke den faktiske datoen for inntektsskatteoverføringen (selv om skatten overføres senere enn datoen fastsatt av skatteloven).).

- I linje 140 føres beløpet for den beregnede inntektsskatten fra den utbet alte inntekten (hvis inntektsskatten ikke overføres i sin helhet eller ikke overføres i det hele tatt, så føres likevel skatten som skulle vært overført).

Andre seksjon 6 personlig inntektsskatt. Situasjon: Umulig å holde tilbake skatt

Hvordan fyller du ut seksjon 2 av 6 personskatt når det ikke er mulig å holde inntektsskatt fra en ansatt?

En person har mottatt naturalytelser (for eksempel en gave), men har ingen ytterligere kontantbetalinger.

Udet er ingen mulighet for arbeidsgiver til å holde tilbake og overføre inntektsskatten fra naturalytelsen til budsjettet.

Hvordan fylle ut del 2 av 6 personlig inntektsskatt i denne situasjonen er angitt nedenfor:

- s.100 - dag for utstedelse av naturalytelse;

- s.110 - 0;

- s.120 - 0;

- s.130 - naturalinntekt (beløp);

- s.140 - 0.

Inntektsbeløpet som ikke holdes tilbake er angitt i den første delen av erklæringen på side 080.

Konklusjon

Erklæring 6 personskatt - ny rapport for regnskapsførere. Når du fyller ut det, dukker det opp et stort antall spørsmål, ikke alle nyansene blir vurdert og reflektert i anbefalingene gitt av skattemyndighetene. Forklaringer og avklaringer om kontroversielle spørsmål gis regelmessig i offisielle brev fra den føderale skattetjenesten i Den russiske føderasjonen. I 2017 er det ingen endringer i rapporteringsskjemaet og reglene for utfylling. Denne artikkelen reflekterer hvordan du fyller ut seksjon 2 i seksjon 6 i personskatt i de vanligste situasjonene, algoritmen ovenfor for å kompilere den andre delen av beregningen er vellykket brukt i praksis.

Lykke til med innsendingen!

Anbefalt:

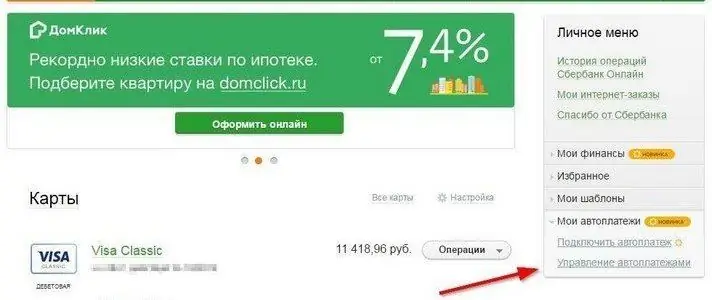

Slik fjerner du automatisk betaling fra et Sberbank-kort: trinnvise instruksjoner

Sberbank har et bredt utvalg tjenester som gjør livet mye enklere. Noen av dem leveres gratis, mens andre krever betaling. "Auto Pay"- alternativet kan være veldig nyttig, men det må slås av fra tid til annen. Men hvordan gjøre det? Se etter svaret i denne artikkelen

Slik finner du ut pinkoden til et Sberbank-kort hvis du har glemt: trinnvise instruksjoner, anbefalinger og anmeldelser

Populariteten til kontantbetalinger synker gradvis, og brukerne foretrekker plastkort. Dette er ganske praktisk, siden det eliminerer behovet for å bære med deg penger, og hvis du mister dem, vil ikke sparepengene dine bli påvirket. Tross alt kan et bankkort gjenopprettes. Tilsynelatende solide fordeler

Slik gjør du overgangen til det forenklede skattesystemet: trinnvise instruksjoner. Overgang til det forenklede skattesystemet: MVA-innkreving

Overgangen av IP til det forenklede skattesystemet gjennomføres på den måten loven foreskriver. Entreprenører må søke skattemyndigheten på bostedet

Slik fyller du på saldoen fra et Sberbank-kort: trinnvise instruksjoner

Påfylling av saldoen fra et Sberbank-kort er en prosess som enhver kunde bør vite om. Denne artikkelen vil snakke om måter å overføre midler fra den tilsvarende plasten

Slik fyller du på et Sberbank-kredittkort: metoder og regler, trinnvise instruksjoner for etterfylling

Kunder i landets største bank bruker aktivt kredittprodukter med utsettelsesperiode. Sberbank kredittkort er en lønnsom måte å kjøpe varer uten å vente på lønn. For ikke å betale en provisjon, må brukeren være klar over hvordan man fyller på et Sberbank-kredittkort