2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-06-01 07:14:54

Skattefradrag i Russland er veldig populært. Designet deres reiser mange spørsmål. Til tross for dette forsøker befolkningen å benytte sin rett til skattemessig fradrag. Det hjelper å holde seg i det svarte mens du gjør noen utgifter. I tillegg kan du om ønskelig frita lønn fra personskatt i en viss periode. Deretter vil vi studere det maksimale beløpet for skattefradraget, samt funksjonene for å oppnå det. Hva bør alle huske om riktig vedlikehold? Og hvilke vanskeligheter kan en innbygger møte i prosessen med å utøve sine rettigheter? Svar på alle disse spørsmålene vil hjelpe deg med å kreve skattefradrag.

Definition

Maksimumsbeløpet på skattefradraget er viktig, men det er ikke grunnleggende informasjon når du krever det. Saken er den at ikke alle forstår hva han skal forholde seg til.

Et skattefradrag er en mulighet til å returnere deler av utgiftene som påløper for visse transaksjoner eller retten til å ikke betaleinntektsskatt i en eller annen form. Med andre ord er det vanlig å kalle prosessen med å returnere penger for spesifikke utgifter på grunn av inntektsskatt.

Typer refusjon

Skattefradrag i den russiske føderasjonens skattekode er forskjellige. Det er mange av dem, hver har sine egne egenskaper og begrensninger for beløpene som returneres.

Borgere kan for øyeblikket kreve følgende fradrag:

- boliglån;

- hovedeiendom;

- sosial (for behandling, utdanning, forsikring);

- profesjonell;

- standard.

Vi vil ikke fokusere på de to siste. Profesjonell avkastning er vanligvis avhengig av gründere. Standardfradrag utstedes enten for nærvær av barn, eller for en viss status til en person. De forårsaker ingen spesielle spørsmål - hver arbeidsgiver vil kunne gi råd om forespørselen deres.

Totalpris

Maksimal skattefradrag kan variere. Det varierer avhengig av den spesifikke situasjonen.

Det er verdt å være oppmerksom på hvilken skattesats som brukes ved beregning av refusjonen. Det er 13 % av utgiftene som borgeren pådrar seg. Dette punktet må huskes under alle omstendigheter.

Retur av hovedeiendom - grenser

Maksimal skattefradrag for eiendom (erverv av fast eiendom uten kreditt) avhenger for øyeblikket av verdien av det aktuelle objektet. 13% må trekkes fra prisen - dette vil være avkastningsbeløpet som en borger kan kreve. Det samme prinsippet gjelder for boliglånog med sosi alt fradrag.

Likevel har hver av dem sine grenseverdier. Så snart et visst nivå av refunderbare beløp er nådd, oppheves retten til skattemessig fradrag.

Når du kjøper eiendom, kan du returnere maksim alt 260 000 rubler. Det er 13 prosent av 2 000 000. Hva om eiendommen er dyrere?

Under slike omstendigheter vil en borger fortsatt kunne refundere seg selv bare 260 000 rubler. Hvis eiendommen er billigere, kan resten av fradraget utstedes i fremtiden. For eksempel ved neste kjøp av eiendom.

For et boliglån

Det er vanskelig å tro, men et boliglån lar deg også refundere deler av kostnadene. Det viktigste er å følge en viss handlingsalgoritme for implementering av kreftene deres. Vi snakker om det senere. La oss først finne ut hvor mye og når du kan returnere.

Boliglånsfradraget kan betinget deles i to deler - hovedavkastningen og for renter på lånet. I det første tilfellet utstedes hovedeiendommens kompensasjon av midler. Dette betyr at det vil være mulig å be om maksim alt 260 000 rubler.

Men det er ikke alt. Du kan også kreve tilbakebetaling for rentene som er bet alt på lånet. Men i hvilke størrelser? Skattefradraget for et boliglån (dets renter) er 390 000 rubler. Dette er 13% av 3 000 000 rubler. Det vil ikke være mulig å kreve over de angitte grensene under noen omstendigheter.

sosial avkastning

Spesiell oppmerksomhet bør rettes mot sosiale fradrag. Saken er at de er delt inn i flerekomponenter. Og det maksimale beløpet for sosial type fradrag vil være tot alt.

I løpet av livet kan hver borger bare få tilbake 120 000 rubler for de tilsvarende utgiftene. Det vil si for forsikring, behandling og trening tot alt. Men dette er langt fra alt en borger burde vite. Deretter vil vi vurdere hver type sosial avkastning mer detaljert.

For studier

Maksim alt skattefradrag for å studere i Russland er 120 000 rubler. Og dette er på betingelse av at ingen andre sosiale refusjoner vil bli utstedt.

I den russiske føderasjonen kan du returnere penger til studiene dine, utdanning av barn, brødre og søstre. I hvert tilfelle må du fokusere på forskjellige beløpsgrenser.

En person kan for eksempel tilbakebetale 13 % av utgiftene til seg selv, men ikke mer enn restgrensen på alle sosiale fradrag. Tot alt - opptil 120 000.

For andres utdanningstjenester er det, som i forrige tilfelle, generelt tillatt å returnere hundre og tjue tusen rubler. Samtidig kan ikke mer enn 50 000 rubler refunderes for ett barn, bror eller søster for hele studieperioden.

Refusjon for utdanningstjenester - beløp per år

Hva annet er verdt å være oppmerksom på? Saken er at til tross for grensene som er satt ovenfor, gir utdanningstjenester spesielle betingelser for tilbakeføring av penger. Noen lurer på hvor mye et år kan gis tilbake for studiet av en bror, et barn eller en søster.

Basert på det foregående kan vi trekke en enkel konklusjon - ikke mer enn 15 600 rubler. Dette beløpet er lik 13 prosent av 120 tusen rubler. Følgelig allegrensen for midler satt til andres opplæring kan brukes om ca 3 år. I praksis tar en slik operasjon ofte lengre tid.

Medical Services

Maksimal skattefradrag for medisinsk behandling kan reise mange spørsmål. Men hvorfor?

Tingen er at medisinske tjenester er delt inn i ordinære og dyre. I det første tilfellet kan du returnere 13 prosent av kostnadene som påløper, men ikke mer enn 120 000 rubler. Ellers vil tjenesten bli nektet.

I dette tilfellet må du ta hensyn til alle sosiale fradrag som personen ba om. Det hender for eksempel at søkeren allerede har brukt de fastsatte rammene på grunn av utdanningstjenester og forsikring. Og så forsøkte han å sende inn en forespørsel om refusjon av penger til behandling. Den vil bli juridisk avvist.

kostbar behandling

Noen medisinske tjenester anses som dyre behandlinger. Den russiske føderasjonens skattekode angir alle tjenester som kan tilskrives slike. For eksempel bet alt keisersnitt.

Det er ingen maksimal skattefradrag for medisinske tjenester som anses som dyre. Saken er at en borger kan kreve fra staten 13 % av midlene som er bet alt.

Viktig: dyr behandling refunderes uten å redusere sosialfradraget. Det betyr at du kan returnere 13 prosent av «dyr medisin» og ytterligere 120 tusen for andre medisinske tjenester.

Begrensninger for medisinske tjenester per år

Trenger du skattefradrag for proteser? Maksimumbeløpet som returneres til borgeren er kjent. Men ikke forhast deg - du må huske på årsgrensen.

På et år kan en person generelt få tilbake 15 600 rubler som sosial avkastning. Og ikke bare for utdanningstjenester. En lignende grense gjelder også for forsikring og behandling.

Det eneste unntaket er dyr behandling. Det vil som allerede nevnt ikke være forbundet med sosi alt fradrag. Nøyaktig 13 prosent av beløpene spesifisert i kontraktene er tillatt å bli refundert for slike tjenester.

Avhengighet av personlig inntektsskatt

Maksimumsbeløpet for skattefradraget, som allerede nevnt, avhenger av mange omstendigheter. Til tross for de allerede studerte grensene, må du ta hensyn til et annet veldig viktig punkt. Han kan skape mye trøbbel og bringe mye frustrasjon.

I følge loven kan en borger ikke kreve mer penger enn han overførte i form av inntektsskatt for en bestemt skatteperiode. Følgelig er det langt fra alltid at innbyggerne raskt bruker grensene fastsatt av beløp.

Betingelser for registrering

Vi fant ut grensene. Nå er det på tide å finne ut hvordan du sender inn en skatterefusjon. Dette er en ganske vanskelig og langvarig prosess som tvinger innbyggerne til å forberede seg på forhånd.

Ikke alle kan søke om skatterefusjon. Det skyldes bare de som:

- har et offisielt arbeidssted;

- overfører personlig inntektsskatt på 13 prosent til statskassen;

- har russisk statsborgerskap;

- har permanent oppholdstillatelse i en bestemt region;

- laget en avtale frai mitt eget navn og for min egen regning.

Derfor kan ikke arbeidsledige, husmødre, pensjonister og utlendinger kreve refusjon av inntektsskatt. Det finnes også unntak. Og alle bør huske dem.

For arbeidsledige og pensjonister

Maksimal skattefradrag for undervisning, medisinsk behandling og andre utgifter vil ikke lenger skape problemer. Alle vil kunne forstå hvor mye og under hvilke betingelser han kan kreve av staten.

Pensjonister og arbeidsledige, hvor rart det enn kan virke, kan benytte retten til skattefradrag. De har lov til å fremføre personlig inntektsskatt for de siste tre årene. Hva betyr dette?

Ved utstedelse av refusjon vil skattemyndighetene ta hensyn til inntektsskatten personen har overført de siste 36 månedene. Dette betyr at uten formell ansettelse bortfaller retten til refusjon av påløpte utgifter først etter 3 år. Den fornyes etter at en person ikke har overført personlig inntektsskatt på tre år.

For utlendinger

Utenlandske statsborgere i Russland kan ikke søke om skattefradrag. Du kan imidlertid takle denne oppgaven hvis du får russisk statsborgerskap.

I dette tilfellet vil personen bli behandlet som en "lokal" beboer. Alle de ovennevnte betingelsene og begrensningene vil gjelde. Hovedsaken er å ha statsborgerskap i den russiske føderasjonen og inntekt underlagt personlig inntektsskatt på 13 prosent.

Entreprenører og returer

Med skattefradrag ved kjøp av leilighet ordnet opp. Som allerede understreket, kan en person ikke kompensere seg selv mer enn260 tusen rubler. Hva med gründere?

De har generelt krav på refusjon av påløpte utgifter. Det viktigste er å jobbe med OSNO. Det er dette skatteregimet som sørger for personlig inntektsskatt på 13 %. Ved bruk av spesielle moduser vil en individuell gründer ikke kunne gi fradrag. Dette er rett og slett ikke gitt i den gjeldende lovgivningen i den russiske føderasjonen.

Tredjepartsinvesteringer og mva-refusjon

Skattefradragsbeløpet ved kjøp av leilighet er registrert i den russiske føderasjonens skattekode. Men noen livssituasjoner forvirrer innbyggerne. Saken er at noen ganger bruker folk statsstøtte til å kjøpe eiendom. For eksempel fødselskapital. Hvor mye penger kan returneres under slike omstendigheter?

Alle de ovennevnte begrensningene og begrensningene gjelder. Prinsippet for beregning av skattegrunnlaget vil ganske enkelt endres. Hvis noen bruker statlig bistand til å kjøpe eiendom, vil grunnlaget som fradraget på 13 prosent regnes fra bli redusert med beløpet for tredjepartsinvesteringer.

Når skal jeg søke?

Noen lurer på når retten til å motta tilbakebetaling av personlig inntektsskatt oppstår. Vanligvis neste år etter at transaksjonen er inngått. Hvis vi snakker om å betale renter på et boliglån - fra øyeblikket for de første betalingene.

Når kan jeg søke om skattefradrag? Når som helst, men ikke senere enn 3 år fra transaksjonsdatoen. Så lang tid tar det å søke om skatterefusjon i Russland.

Dessuten kan en person kreve penger umiddelbart i 36 måneder. Veldig praktisk, spesielt for boliglån og utdanningkomme tilbake. Det viktigste er å vite hvordan du skal handle i dette eller det tilfellet. Det er mye arbeid å forberede seg på uttak. Heldigvis kan de enten unngås helt eller minimeres.

Service Locations

Hvor nøyaktig trenger du å søke om skattefradrag i Russland? Du kan håndtere dette problemet i forskjellige organer. Saken er at innbyggerne kan be om refusjon gjennom:

- skattemyndighetene;

- multifunksjonelle sentre;

- Organisasjonen mine dokumenter.

I hvilken skatt skal du få skattefradrag? Du må søke med en forespørsel til Federal Tax Service på bostedsstedet. For eksempel personlig eller via post. Det viktigste å huske på er at refusjon av inntektsskatt ikke utstedes i en annen region.

Viktig: Hvis du ønsker det, kan du søke om fradrag hos din arbeidsgiver. I dette tilfellet vil borgerens inntekt bli fritatt for inntektsskatt på avkastningsbeløpet.

Designinstruksjoner

Og hvordan kreve skattefradrag? Innbyggerne må følge en viss handlingsalgoritme. Den forårsaker ingen vesentlige problemer når den er riktig forberedt.

For å søke om tilbakebetaling av personlig inntektsskatt trenger en person:

- Gjør denne eller den transaksjonen på dine vegne og for dine egne penger.

- Lag en bestemt pakke med papirer. Dette punktet vil bli diskutert mer detaljert senere.

- Søk om fradrag.

- Motta et svar fra den autoriserte instansen.

Hvis alt er gjort riktig, vil søkeren etter en stund få dekket enkelte utgifter. De største vanskelighetene for innbyggerne oppstår i dannelsen av en pakke med dokumenter for gjennomføringen av oppgaven.

Hovedpapirer

Hvilke dokumenter trengs for skattefradrag? Svaret avhenger direkte av den spesifikke situasjonen.

Søkeren vil definitivt trenge følgende komponenter:

- sivilt pass;

- selvangivelse for en gitt periode;

- inntektsbevis;

- sjekker som indikerer visse utgifter;

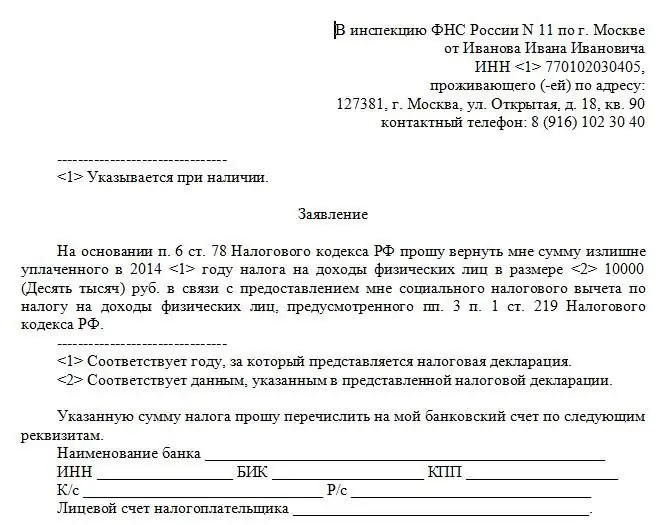

- anvendelse av det foreskrevne skjemaet;

- en avtale om inngåelse av en transaksjon eller levering av tjenester.

Men det er ikke alt. Deretter vurderer du tilleggsuttalelsene som en person trenger når han foretar fradrag.

Forespørsler om retur av eiendom

Hvilke dokumenter trengs for skattefradrag for leilighet eller boliglån? Vanligvis må listen ovenfor suppleres:

- pantelån eller salgsavtale;

- nedbetalingsplan for lån;

- kvitteringer for overføring av penger for hovedtransaksjonen;

- USRN-erklæringer for eiendom.

Dette vil vanligvis være tilstrekkelig. Alle disse utdragene må kun leveres i originaler. Deres kopier vurderes ikke av autoriserte tjenester.

Referanser ved søknad om fradrag for behandling

Trenger du penger i form av refusjon av personlig inntektsskatt for medisinske tjenester? Det er ikke så vanskelig som det ser ut.

For å unngå problemer og spørsmål fra autoriserte instanser, må søkeren forberede:

- lisensermedisinsk anlegg og lege;

- medisinske behandlingskontrakter;

- sjekker og kvitteringer;

- resepter (hvis personen får refusjon for medisiner).

Som regel hjelper de i moderne klinikker med å utarbeide dokumenter for skattefradrag. Derfor bør det ikke være noen vesentlige problemer.

Dokumenter for skolepengerfradrag

Sertifikater for skattefradrag i den russiske føderasjonen kan komme til nytte annerledes. Du må ta utgangspunkt i en bestemt situasjon hele tiden.

Vil du returnere inntektsskatt for utdanningstjenester? I dette tilfellet trenger du:

- studentreferanse;

- utdrag fra en utdanningsinstitusjon som sier at en person virkelig studerer der;

- organisasjonslisens;

- akkreditering av spesialiteten valgt av studenten;

- kontrakt for levering av bet alte utdanningstjenester.

Som regel kan alle de oppførte erklæringene hentes fra en utdanningsinstitusjon. Tjenesteavtalen må oppbevares i søkerens hender.

For familiefolk

Som allerede nevnt, kan skatterefusjon gis ikke bare for deg selv, men også for pårørende. I tillegg, når det gjelder å erverve eiendom, vil en familieperson måtte lage en spesiell pakke med sertifikater.

Har mottakeren av fradraget familie eller gir han tilbake personskatt for barn, bror eller søster? Da må du ta med deg til de autoriserte organene:

- ekteskaps- eller skilsmisseattest;

- bevis for fødsel eller adopsjonbarn;

- utsagn som bekrefter slektskap med en bror eller søster.

Hvis ektefellene har ektepakt, er det heller ikke overflødig. Saken er at når man erverver eiendom i ekteskap, er det anerkjent som vanlig med mannen/konen. Og andre halvdel av søkeren har rett til registrering. Tilstedeværelsen av en ekteskapsavtale vil eliminere unødvendige problemer og spørsmål fra de ansatte i Federal Tax Service.

Konklusjon

Nå er det klart hva som er maksim alt skattefradrag i dette eller det tilfellet. Og hvordan man kan kreve de riktige midlene er også klart.

Hvor lang tid tar det i gjennomsnitt å vente på penger? Ca 4-6 måneder. Av disse vil kun 1, 5-2 bli vurdert som søknad om fradrag. Og det samme beløpet vil bli brukt på å gjennomføre en bankoperasjon for å overføre penger til kontoen spesifisert i søknaden.

Du kan raskt utstede fradrag gjennom arbeidsgiver - fritak for personskatt inntreffer fra neste måned. Det vil si fra den første mottatt etter realiseringen av retten til å trekke lønn. Men dette alternativet er ikke etterspurt blant befolkningen.

Anbefalt:

Fram til hvilken alder er skattefradrag for barn? Artikkel 218 i den russiske føderasjonens skattekode. Standard skattefradrag

Skattefradrag i Russland – en unik mulighet til ikke å betale personlig inntektsskatt på lønn eller å refundere deler av kostnadene for enkelte transaksjoner og tjenester. For eksempel kan du få refusjon for barn. Men til når? Og i hvilke størrelser?

Kontantuttaksgrense: årsaker, maksim alt uttaksbeløp og måter å løse problemet på

Noen kunder av bankinstitusjoner kan ha støtt på en situasjon der de ikke kunne få ønsket kontantbeløp fra en minibank. Denne situasjonen kan føre til misforståelser hos kundene. Det er imidlertid ikke noe uvanlig med det. Dette er en begrensning på kontantuttak fra minibanker. Det er merkelig at ikke alle bankkortinnehavere vet om det

Skattefradrag for behandling: hvem har rett, hvordan får man det, hvilke dokumenter som trengs, regler for registrering

Denne artikkelen vil fortelle deg hvordan du får skattefradrag for behandling. Hva er det og hva er reglene for å utstede en retur?

Hva kan jeg få skattefradrag for? Hvor kan du få skattefradrag

Lovgivningen til den russiske føderasjonen tillater borgere å søke om ulike skattefradrag. De kan være relatert til erverv eller salg av eiendom, implementering av sosiale beskyttelsesmekanismer, profesjonelle aktiviteter, opplæring, medisinsk behandling, fødsel av barn

Betaling under Europrotokollen: maksim alt beløp og vilkår

Europrotokollen i den russiske føderasjonen har vært i kraft i flere år. Det kan utstedes i alle fag i landet. Den europeiske protokollen innebærer utarbeidelse av papirer knyttet til ulykker uten deltakelse av en trafikkpolitiinspektør. Sjåførene registrerer selv ulykken. Dette sparer mye tid. I tillegg, etter å ha utstedt dokumenter, rydder sjåførene raskt veibanen og skaper ikke hindringer for bevegelse av andre kjøretøy