2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-06-01 07:14:54

Russisk lovgivning gir en reell mulighet til å returnere deler av skatten bet alt for en individuell gründer. Men ofte vet forretningsmenn enten ikke om denne muligheten i det hele tatt, eller har ikke tilstrekkelig informasjon om hvordan den kan realiseres.

Kan en individuell gründer få skattefradrag, hva slags fordeler er gitt av russisk lov, og hva er betingelsene for registrering? Disse og andre spørsmål vil bli diskutert i denne artikkelen.

Konseptet med skattefradrag

Dette er en viss sum penger som reduserer skattegrunnlaget. Enkelt sagt er det den juridiske rettigheten til alle fysiske. enkeltpersoner og individuelle gründere i Russland for å redusere mengden av påløpt inntektsskatt. Men for å kunne utstede dem, må visse vilkår gitt av gjeldende rettsnormer være oppfylt. Veldig viktighar et skattesystem som en forretningsmann bruker.

Ingen rett til å bruke fradraget

Det er verdt å merke seg at ikke alle gründere kan dra nytte av denne fordelen. Kun de som betaler skatt med en sats på 13 % har rett til å søke. Det vil si at denne gruppen ikke inkluderer individuelle gründere som bruker det forenklede skattesystemet (STS) og enkeltskatten på beregnet inntekt (UTII). Entreprenører som bruker enhetlig landbruksskatt (ENSH) kan ikke kreve bruk av personskattefradraget. Bruken av patentet utelukker også bruken av denne skattepreferansen.

Dermed tillater ikke lovverket bruk av fradrag for gründere som jobber med ulike forenklede skattesystemer. Imidlertid, hvis en individuell gründer kombinerer sin virksomhet med aktiviteter som ansatt, har han i det andre tilfellet rett til å redusere det skattepliktige grunnlaget for personlig inntektsskatt.

Skattefradraget for en individuell gründer gjøres i samsvar med gjeldende lov som for en enkeltperson. Denne regelen gjelder hvis personen er registrert offisielt, og personlig inntektsskatt betales av inntekten hans.

Typer skattefradrag

Den viktigste kodifiserte NPA i skattelovgivningen i Skattekoden for den russiske føderasjonen gir følgende typer:

1. Standard (de kan brukes av privilegerte kategorier av borgere), samt fradrag for barn. Følgendestørrelsesdifferensiering:

- 500 RUB - status som helten i USSR;

- 1400 RUB - for første og andre barn, adoptert eller født;

- 3000 RUB - for det tredje barnet, for funksjonshemmede veteraner fra den store patriotiske krigen og likvidatorer av ulykken ved atomkraftverket i Tsjernobyl;

- 6000-12000 rub. - for foreldre og foresatte hvis barn studerer i skoler og andre utdanningsinstitusjoner.

2. Sosial. Dette er en mulighet til å returnere pengene brukt på utdanning (barn eller din egen), donasjoner, forsikring og pensjonsinnskudd. I tillegg lar det sosiale fradraget deg redusere personskattegrunnlaget med beløpet brukt på medisinske tjenester.

Så, hvis skattebetaleren studerer ved et universitet (uansett utdanningsform), så kan han bruke det aktuelle privilegiet. Følgende punkter er viktige:

- tilstedeværelse av en avtale inngått med en utdanningsinstitusjon i skattebetalerens navn;

- tilstedeværelsen av et dokument som bekrefter at det er bet alt for undervisning.

Maksimal refusjon er 120 000 rubler

Skattebetaleren kan også få refusjon for å betale fulltidsutdanning for barn. I dette tilfellet må de samme vilkårene være oppfylt. Men det er viktig at barnet kun får opplæring i fulltidsutdanning. Maksimumsbeløpet som skal returneres er 50 000 rubler. per elev.

Det gir også mulighet for å redusere skattegrunnlaget for personskatt og for behandling, både egen og for behandling av barn, foreldre eller ektefeller. Dokumenter kreves - fakta om betaling for tjenester i medisinske institusjoner, medisiner ogogså helseforsikringspremier.

Beløpet på fradraget kan ikke være mer enn 120 000 rubler.

3. Eiendom. Tilrettelagt for gjennomførte transaksjoner med eiendom, herunder kjøp og oppføring av fast eiendom. En individuell gründer kan gi skattefradrag ved kjøp av leilighet som privatperson. Hovedsaken er at han har en inntekt som det trekkes 13 % fra i form av skatt. Det maksimale refusjonsbeløpet overstiger ikke 260 tusen rubler. Den maksimale verdien av eiendom som du kan motta skatterefusjon fra er 2 millioner rubler. Når du søker om boliglån, øker dette beløpet til 3 millioner rubler.

En forretningsmann kan også få skatterefusjon for en leilighet hvis den er kjøpt med det formål å bruke den i fremtiden i sin profesjonelle virksomhet. Dette fremgår av forklaringen fra Finansdepartementet nr. 03-11-11/21776.

4. Profesjonell. Det vil si skattefradrag for den enkelte næringsdrivende for utgifter som påløper i den aktuelle virksomheten. For å bruke denne typen fordeler, kreves det dokumenter som bekrefter utgifter: fakturaer, sjekker, kontrakter osv. Hvis det er umulig å gi slike økonomiske bevis, kan en individuell gründer bruke et profesjonelt fradrag på 20 % av hele beløpet på inntekt mottatt fra aktiviteter.

5. Investering. Skattefradrag for enkeltgründere som investerer i langsiktige prosjekter. For å motta må følgende betingelser være oppfylt:

- profit from verdipapirer;

- åpning og innskudd påen individuell investeringskonto for midler, samt å motta inntekter fra midler plassert på denne kontoen.

Refusjon ved kjøp av nettkasse

Et eget punkt er en relativt ny type fordel som russiske gründere kan bruke fra 01.01.2018. I motsetning til typene presentert ovenfor, er et slikt skattefradrag tilgjengelig for individuelle gründere som bruker UTII, STS, inkludert patenter.

Maksimalgrensen for å redusere skattegrunnlaget er 18 000 rubler. (per kasse). I dette tilfellet må følgende krav oppfylles. Betaling:

- bør inkluderes i det offisielle registeret til Federal Tax Service;

- bør være registrert.

Nødvendige dokumenter

Sammen med dokumenter for å oppnå standard skattefradrag for individuelle gründere kan variere avhengig av hvilken kategori borgere forretningsmannen tilhører, samt hvilken type fordel han planlegger å motta.

Så, for å returnere for å studere barn til de kompetente myndighetene, må du oppgi:

- fødselsattest, adopsjon av et barn;

- dokument om statlig registrering av ekteskap;

- sertifikat fra en utdanningsinstitusjon som sier at personen er en fulltidsstudent;

- avtale med en offentlig utdanningsinstitusjon;

- finansielle dokumenter som bekrefter betalingen;

- Erklæring 3-personlig inntektsskatt.

For å bruke eiendomsfradraget må en individuell gründer ytefølgende pakke med dokumenter:

- TIN;

- pass;

- erklæring 3-personlig inntektsskatt;

- et utdrag fra Unified State. register over individuelle gründere;

- 2-personlig skatteattest;

- sertifikat for skattebetalerregistrering;

- kontrakt som bekrefter overføringen av eiendomsretten til eiendommen;

- dokument som bekrefter utgiftene.

For å motta et profesjonelt skattefradrag for en individuell gründer, kreves et utfylt 3-NDFL-skjema, samt en rapport som bekrefter utgiftene.

Behandling av en investeringsavkastning:

- erklæring i form 3-personlig inntektsskatt;

- 2-NDFL;

- dokument som bekrefter åpningen av en investeringskonto og beløpet som er satt inn på den.

Hvordan kan en individuell gründer få skattefradrag?

I samsvar med den russiske føderasjonens skattekode, er returperioden en måned fra datoen for mottak av den kompetente myndigheten for søknaden. Men når det gjelder tidspunktet for avkastningen av inntektsskatt, er de ikke gitt i koden. I praksis går refusjonsperioden utover én måned.

Etter at skatteetaten har mottatt en komplett pakke med dokumenter fra søkeren starter tilsynet. Det er avsatt tre måneder til det, i samsvar med loven. I denne perioden tar tilsynet vedtak om muligheten eller umuligheten av skattefradrag for enkeltentreprenører.

Etter at en positiv avgjørelse er tatt, overføres midlene til kontoen, hvis detaljer er angitt i søknaden.

Hvor skal du dra?

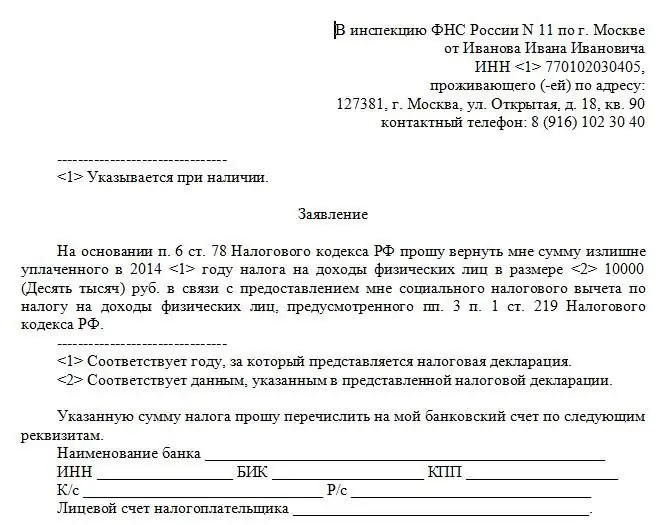

For å søke om personlig skattefradrag må en næringsdrivende kontakte skattekontoret på registreringsstedet. Der fylles en søknad om fradrag ut og all nødvendig pakke med dokumenter leveres.

I tillegg er det for øyeblikket mulig å søke gjennom Statens tjenester og multifunksjonelle sentre.

frist for å søke om refusjon av personlig inntektsskatt

Du trenger ikke vente til selvangivelsen skal sendes inn, da du kan gjøre det når som helst. Men viktigst av alt - senest tre år fra datoen for betaling av skatten som skattyter har til hensikt å returnere.

Konklusjon

Dermed, hvis en individuell gründer ikke bruker det forenklede skattesystemet, UTII eller patent, så har han en reell mulighet til å få et ganske stort antall skattepreferanser. Dette er en slags kompensasjon fra staten til næringslivet for at skattyter betaler flere typer skatter samtidig. Den russiske føderasjonens skattekode gir reelle muligheter til å redusere skattebyrden, men ikke alle tar denne sjansen på grunn av det lave nivået av finansiell kompetanse.

Skattefradrag for individuelle gründere på det forenklede skattesystemet, UTII eller ved bruk av patent er også mulig, kun i begrensede tilfeller, eller hvis en person har annen inntekt som han betaler 13%.

Anbefalt:

Vil de gi et billån med dårlig kreditthistorikk: betingelser for innhenting, prosedyre, nødvendige dokumenter, tips og anmeldelser

Ved kjøp av bil med lånte midler foretrekker kundene å utstede et målrettet lån i banker. Dette lar deg senke renten, noe som til slutt reduserer overbetalinger og lar deg betale ned gjelden raskere. Siden det meste vil bli brukt til å tilbakebetale hovedstolen, og ikke til å betale påløpte renter. Blant potensielle kunder er det de som lurer på om de vil gi et billån med dårlig kreditthistorikk

Søk om boliglån i Sberbank: nødvendige dokumenter, søknadsprosedyre, betingelser for innhenting, vilkår

I det moderne liv er boligproblemet noe av det mest presserende. Det er ingen hemmelighet at ikke hver familie, spesielt en ung, har muligheten til å kjøpe sin egen leilighet, så folk blir stadig mer interessert i hva boliglån er og hvordan man får det

Hvordan få skattefradrag for barn: fremgangsmåten for å gi, beløpet, nødvendige dokumenter

Å fikse skattefradrag er en svært tidkrevende prosess, spesielt hvis du ikke forbereder deg til operasjonen på forhånd. Denne artikkelen vil snakke om behandling av retur av personlig inntektsskatt for barn i ett eller annet tilfelle. Hvordan takle oppgaven? Under hvilke omstendigheter kan det kreves fradrag?

Sberbank-lån til individuelle gründere: betingelser, dokumenter, vilkår. Utlån for individuelle gründere i Sberbank

Mange vet om låneprogrammer for enkeltpersoner, men hva er bankene klare til å tilby gründere i dag? Tidligere var finansinstitusjoner ikke veldig lojale mot individuelle gründere, det var nesten umulig å få midler til å fremme en virksomhet

Skattefradrag for behandling: hvem har rett, hvordan får man det, hvilke dokumenter som trengs, regler for registrering

Denne artikkelen vil fortelle deg hvordan du får skattefradrag for behandling. Hva er det og hva er reglene for å utstede en retur?