2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-01-24 13:22:39

Bare personer for hvem personlig inntektsskatt overføres til Federal Tax Service kan få skattefradrag. Det er representert ved tilbakebetaling av inntektsskatt. Utnevnes kun når visse vilkår er oppfylt. Det kan være sosi alt, profesjonelt, standard eller proprietært. Fradrag kan gjøres hos avdelingen til Federal Tax Service eller hos arbeidsgiveren. Men samtidig bør folk være klar over hvem som kan få skattefradrag. Noen innbyggere er ikke kvalifisert for denne fordelen.

Vilkår for kvittering

Ofte lurer mange på «Kan jeg få skattefradrag?». Følgende personer kan regne med en slik fordel fra staten:

- borgere i den russiske føderasjonen som personlig inntektsskatt overføres til den føderale skattetjenesten for;

- entreprenører som jobber for OSNO og betaler inntektsskatt for seg selv;

- pensjonister som er arbeidsborgere, og deres inntekt må overstige minstelønnen;

- utenlandske statsborgere som er bosatt i den russiske føderasjonen og mottar inntekt i Russland;

- foreldre eller foresatte til barnet,som kan forvente å motta en eiendomsrefusjon.

Før du søker til Federal Tax Service om en fordel, bør du derfor bestemme hvem som kan få skattefradrag.

Hvem kan ikke søke?

Det er noen borgere som ikke vil være kvalifisert for refusjon. Disse inkluderer:

- arbeidsløse borgere;

- personer som mottar en grå lønn;

- pensjonister, siden personlig inntektsskatt ikke overføres fra pensjonen til statsbudsjettet;

- personer som mottar ulike sosiale ytelser som det ikke betales skatt av;

- individuelle gründere som jobber under det forenklede regimet, siden i dette tilfellet er personlig inntektsskatt og noen andre skatter erstattet av én enkelt betaling.

Derfor, hvis en person ønsker å motta en ytelse fra staten, er det i utgangspunktet lurt å studere hvem som kan få skattefradrag. Du kan få pålitelig og oppdatert informasjon direkte fra de ansatte i Federal Tax Service når du kontakter avdelingen for denne tjenesten.

Når kan jeg ikke få en eiendom retur?

Oftest ønsker borgere å få skattefradrag for kjøp av leilighet. Dette skyldes det faktum at det har en stor størrelse, siden du kan stole på 13% av boligkostnadene, men beløpet kan ikke være mer enn 260 tusen rubler. I tillegg kan du få et nytt fradrag for renter hvis boligen er kjøpt med boliglån.

Men noen ganger blir russiske statsborgere, etter å ha kjøpt eiendom, møtt med det faktum at de ikke kan fådenne returen. Dette kan skyldes følgende årsaker:

- bolig ble kjøpt med statsstøtte, for eksempel ble morkapital brukt eller utstedt militærpant;

- leiligheten ble overført til borgeren av arbeidsgiver i henhold til en særskilt avtale;

- Avtalen om salg av bolig ble inngått mellom personer som er pårørende.

Du bør ikke lure de ansatte i den føderale skattetjenesten, siden alle dokumenter som sendes til skattekontoret blir gjenstand for en grundig sjekk før du overfører pengebeløpet. Hvis det viser seg at dokumentasjonen inneholder falsk informasjon, vil returen bli nektet.

Juridisk regulering

Informasjon om hvem som kan få skattefradrag finnes i art. 220 og 221 NK. Den gir også informasjon om nøyaktig hvilke handlinger du må utføre for å søke om denne typen fordeler.

I art. 78 i skatteloven sier at det gis fradrag innen 30 dager etter en grundig sjekk av dokumentasjonen.

Typer fradrag

Det finnes flere typer returer som tildeles i ulike situasjoner. Disse inkluderer:

- standard, enestående for barn, og det er også tildelt funksjonshemmede;

- eiendom levert etter kjøp av eiendom;

- sosial, representert ved retur av utgifter til behandling eller utdanning;

- profesjonell relatert til yrket til en borger.

Enhver form for returgis utelukkende på deklarativ basis, så innbygger må selv ta seg av utarbeidelsen av søknaden og utarbeidelsen av nødvendig dokumentasjon.

Standard returregler

Den regnes som den mest populære og ofte etterspurt av innbyggerne. Det gis kun til skattytere som har en viss fortrinnsrett. Disse inkluderer følgende personer:

- disabled;

- mennesker med mindreårige barn.

Utbetalingen varierer for kategoriene ovenfor. Ved beregning av denne fordelen tas det i betraktning at lønnsbeløpet i en skatteperiode ikke kan overstige 289 tusen rubler.

Fordeler opptjenes etter at en borger har sendt inn en søknad i det foreskrevne skjemaet til Federal Tax Service. Foreldre får utbetaling fra det øyeblikket barnet er født til de fyller 18 år. Hvis et barn kommer inn på et universitet på heltid, vil foreldrene i tillegg kunne regne med fradrag frem til uteksaminering fra denne utdanningsinstitusjonen eller til studenten fyller 24 år.

Retur av eiendom

Den leveres kun etter kjøp av eiendom. Bolig kan være i primær- eller annenhåndsmarkedet. Det er til og med lov å bruke et boliglån til et slikt oppkjøp. Du kan få skattefradrag for å kjøpe en leilighet gjennom en filial av Federal Tax Service eller gjennom en arbeidsgiver.

Du kan sende inn søknad og andre dokumenter til skatteetaten årlig inntil denne fordelen er helt oppbrukt. Men klDette tar hensyn til følgende nyanser:

- maksimal avkastning på 13 % av 2 millioner rubler;

- hvis bolig koster mer enn 2 millioner rubler, utstedes det maksimale beløpet tilsvarende 260 tusen rubler;

- hvis du kjøper en gjenstand som koster mindre enn 2 millioner rubler, så er det en saldo, og du kan få den hvis en borger kjøper en annen eiendom i fremtiden;

- fordelen returneres ikke bare for kostnadene ved å kjøpe en leilighet, men også for kostnadene forbundet med reparasjon av boliglokaler;

- hvis et boliglån brukes, blir det i tillegg tildelt en annen refusjon tilsvarende 13 % av 3 millioner rubler, men saldoen overføres ikke;

- du kan få refusjon selv etter bygging av et boligbygg, men alle utgifter må støttes av offisielle dokumenter.

Hvis en borger har kjøpt bolig, må han finne ut hvordan man får skattefradrag for en leilighet. Prosedyren anses som ikke for komplisert, så du kan utføre alle nødvendige trinn selv.

Selv en pensjonist kan få fradrag for tre års arbeid. Hvis mottakeren er mindreårig, bør foreldrene eller foresatte håndtere behandlingen.

Måter for å få refusjon

Du kan få skattefradrag på en gang eller med månedlig skattereduksjon. Skattyteren som kjøpte eiendommen velger hvilken metode som skal brukes.

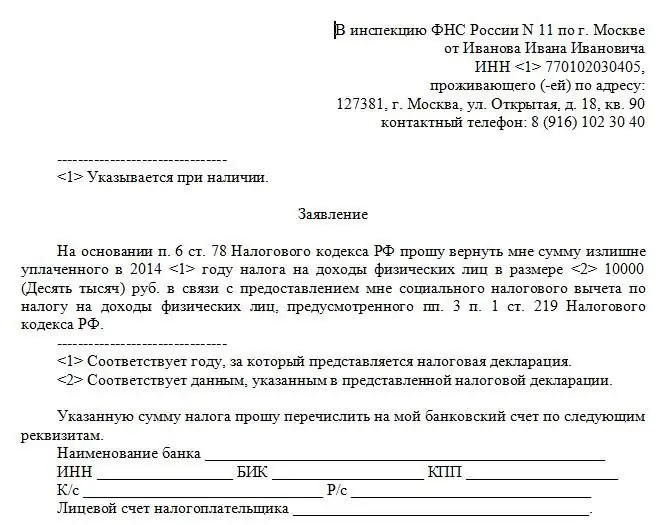

Hvis du kontakter Federal Tax Service, må du fylle ut en 3-NDFL-erklæring årlig, be omarbeidsgiveren har et 2-NDFL-sertifikat, fyll ut en søknad og klargjør andre dokumenter for å motta refusjon. Som et resultat vil en fordel som tilsvarer beløpet for personskatt bet alt for arbeidsåret tildeles.

Hvis du søker til arbeidsgiver, vil innbyggeren få full lønn inntil avkastningen er helt oppbrukt, som det ikke ilegges inntektsskatt av.

Kan en ektefelle få skattefradrag?

Hvis borgere kjøper eiendom sammen, kan hver av dem be om refusjon, og det er også mulig å få fradrag for kun én borger. Dette gjelder hvis bare én ektefelle jobber offisielt eller mottar høy lønn.

Du kan få skattefradrag for mannen din ved å lage en særavtale, som ektefellene selvstendig bestemmer på grunnlag av hvor mange prosent de skal søke om denne ytelsen. Dette dokumentet overføres til den ansatte i Federal Tax Service. Det er nødvendig å utarbeide en slik avtale bare én gang, hvoretter kona årlig kan søke skattekontoret kun med en standardpakke med dokumenter.

Kan en kone få skattefradrag for mannen sin hvis mannen nekter å inngå en slik avtale? I dette tilfellet vil hver innbygger kunne motta refusjon utelukkende på grunnlag av sin andel, registrert i Rosreestr.

Sosi alt fradrag

Han er utnevnt i nærvær av offisielle dokumenter som bekrefter utgifter til visse viktige formål. En ytelse utstedes hvis det er følgende utgifter:

- veldedighet;

- behandling i et offisielt medisinsk anlegg som er lisensiert for denne aktiviteten;

- kjøpe medisiner til deg selv eller dine nære slektninger;

- betale for undervisning ved et universitet som har lisens for utdanningsaktiviteter;

- gi penger til medfinansiering av pensjoner;

- inngåelse av en avtale med enhver NPF;

- kjøpe en frivillig forsikring.

Du kan gi en slik refusjon kun på jobb, og betalingen stopper når en viss lønnsgrense overskrides.

Profesjonell fordel

Dette fradraget kan utstedes av individuelle gründere, advokater, notarer eller andre fagfolk som utfører ethvert arbeid på grunnlag av offisielle kontrakter. I tillegg utstedes det i nærvær av roy alties.

For registrering må du sende inn en søknad til arbeidsgiveren eller den føderale skattetjenesten. Dokumenter som bekrefter utgifter kreves.

Hvilke dokumenter trenger jeg?

Du kan få skattefradrag bare hvis du overfører en bestemt pakke med dokumenter til arbeidsgiveren eller ansatt i Federal Tax Service. Dokumentasjon kan variere betydelig avhengig av type ytelse. Følgende papirer kreves:

- hvis det utstedes standard retur, utarbeides det en søknad, søkerens pass, samt dokumenter for mindreårige barn;

- hvis det blir bedt om sosialstønad, trengs det dokumenter som bekrefter visse kostnader, slik at de kan bli detrepresentert ved sjekker, en avtale med medisinsk eller utdanningsinstitusjon, kvitteringer, kontrakter eller andre lignende papirer;

- når du mottar en eiendomsretur, trenger du en søknad, et 2-NDFL-sertifikat, en korrekt utformet 3-NDFL-erklæring, dokumenter for den kjøpte eiendommen, betalingspapirer som bekrefter overføringen av det forf alte beløpet til selger, samt dokumenter fra banken dersom objektet ble kjøpt ved hjelp av pantelån;

- når du søker om en profesjonell fordel, kreves det papirer som bekrefter utgiftene som påløper under gjennomføringen av denne profesjonelle aktiviteten.

Du kan få informasjon om hvilke dokumenter som kreves i en gitt situasjon direkte fra skatteetatens ansatte.

frist for pengeoverføring

Søker du om refusjon til arbeidsgiver, vil borgeren fra neste måned få lønn uten å kreve inn personlig inntektsskatt. For å gjøre dette må du først få et sertifikat fra Federal Tax Service, som bekrefter at en person virkelig har rett til denne fordelen fra staten.

Hvis en person sender inn en søknad til Federal Tax Service, vil en stor sum penger bli overført til bankkontoen som er angitt i søknaden om 4 måneder. Dette skyldes at verifisering av den overførte dokumentasjonen utføres innen tre måneder.

Hva er problemene?

Hvis en person ønsker å motta denne type fordeler, så må han finne ut hvordan man får skattefradrag ved kjøp av eiendom ellerutgifter til medisinsk behandling og utdanning. Dette vil unngå ulike problemer og fallgruver. De største vanskelighetene med å implementere denne prosessen inkluderer:

- kan bli avvist på grunn av mangel på nødvendig dokumentasjon;

- hvis du søker behandling i en uegnet medisinsk institusjon, vil du ikke kunne dekke utgiftene som påløper, da sykehuset eller klinikken ikke har lisens til å operere;

- noen ganger har borgere problemer med å fylle ut erklæringen på egenhånd, så det anbefales å søke hjelp fra spesialiserte selskaper eller direkte fra ansatte i Federal Tax Service;

- hvis falske dokumenter brukes, vil søkeren ikke bare få fradrag, men vil også bli holdt ansvarlig.

Ofte foretrekker borgere å søke om refusjon etter å ha kjøpt bolig på FTS-kontoret. Dette skyldes det faktum at du kan motta en stor mengde midler, som deretter kan brukes til ethvert formål.

Konklusjon

Fradrag presenteres i flere former, og for registrering av dem kan du kontakte avdelingen til Federal Tax Service eller arbeidsgiveren. For å behandle enhver retur må du klargjøre en fullstendig pakke med dokumenter.

Under selvutarbeidelse av dokumentasjon kan det oppstå visse vanskeligheter. Derfor er det tilrådelig å søke råd fra skattemyndigheter.

Anbefalt:

Fram til hvilken alder er skattefradrag for barn? Artikkel 218 i den russiske føderasjonens skattekode. Standard skattefradrag

Skattefradrag i Russland – en unik mulighet til ikke å betale personlig inntektsskatt på lønn eller å refundere deler av kostnadene for enkelte transaksjoner og tjenester. For eksempel kan du få refusjon for barn. Men til når? Og i hvilke størrelser?

Maksim alt skattefradrag. Typer skattefradrag og hvordan du får dem

Skattefradrag er en spesiell statlig bonus. Det tilbys noen innbyggere i den russiske føderasjonen og kan være annerledes. Artikkelen vil snakke om hvordan du utsteder et skattefradrag, samt hva som er maksim alt beløp. Hva bør alle vite om den respektive operasjonen? Hvilke vanskeligheter kan du møte?

Hvem er kvalifisert for transportavgiftsfordeler?

Transportskattefordeler tildeles av regionale myndigheter. Artikkelen forteller hvordan du skal utstede en avlat, samt hvilken hjelp som gis av den lokale administrasjonen til forskjellige kategorier av befolkningen

Skattefradrag for behandling: hvem har rett, hvordan får man det, hvilke dokumenter som trengs, regler for registrering

Denne artikkelen vil fortelle deg hvordan du får skattefradrag for behandling. Hva er det og hva er reglene for å utstede en retur?

Hva kan jeg få skattefradrag for? Hvor kan du få skattefradrag

Lovgivningen til den russiske føderasjonen tillater borgere å søke om ulike skattefradrag. De kan være relatert til erverv eller salg av eiendom, implementering av sosiale beskyttelsesmekanismer, profesjonelle aktiviteter, opplæring, medisinsk behandling, fødsel av barn