2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-06-01 07:14:54

Individuell inntektsskatt eller personlig inntektsskatt er en prosentandel som pålegges en ansatts lønn til fordel for staten. Det ser ut til at prosentandelen av oppbevaring er fast. Det er imidlertid en rekke personer som kan få det såk alte skattefradraget. Det gis både for den ansatte selv og for hans mindreårige barn. Det skal bemerkes at det tas hensyn til både egne barn og adoptivbarn. Selvfølgelig, når du gir en pakke med dokumenter.

Hva er essensen av dette fradraget? Ansattfordeler

Et skattefradrag er en fordel for enkelte individer. Det vil si at en ansatt som har levert alle nødvendige dokumenter kan utøve retten til å motta et standard fradrag i personlig inntektsskatt.

Revisoren legger inn alle data i 1C: Lønn og Human Resources-programmet, hvoretter den ansatte betaler mindre skatt. Dette oppnås på grunn av at skattegrunnlaget er gjenstand for månedlig reduksjon med et visst fradrag. Det vil si at en del av inntekten ikke skattlegges, og den ansatte får et visst beløp "i hånden", og gir det ikke til budsjettet.

Det bemerkes også i enkelte tilfeller at fradraget evtvære beløpet som tilbakeføres til borgeren etter utløpet av skatteperioden. For å gjøre dette må du sende inn dokumenter til skattekontoret, fylle ut en erklæring. Alt dette kan nå gjøres på den offisielle nettsiden uten å forlate hjemmet.

Sorter av fradrag. Hvor får jeg tak i?

En rekke skattefradrag kan vurderes på dette tidspunktet. Disse inkluderer:

- Standard fradrag. Tradisjonelt kan denne typen fradrag fås direkte fra arbeidsgiveren ved å gi ham en pakke med dokumenter.

- Sosial. Disse inkluderer muligheten for å motta 13 prosent av beløpet som betales for behandling eller utdanning.

- Eiendomsfradrag. Med dette alternativet velger borgeren selv hvor han skal motta dette fradraget. Han kan henvende seg til skattekontoret med anmodning om å gi varsel. Dette dokumentet lar deg redusere skattegrunnlaget til arbeidsgiveren. Det er også mulig å motta fradragsbeløpet ved utløpet av skatteperioden, som i forrige avsnitt.

varianter av standardfradrag: nok for alle

Standardfradrag er regulert av artikkel 218 i skatteloven. Den spesifiserer hvilke kategorier av personer som kan bruke standard personskattefradrag, samt i hvilket beløp det gis. Artikkelen beskriver også hvilke typer dokumenter som må leveres til arbeidsgiver.

Det er to hovedtyper av standard personskattefradrag:

- Privat.

- For barn.

Hver av dem har en rekke egne egenskaper, og starter medden som har rett til å bruke fradraget, avsluttes med nødvendige dokumenter. Personlige fradrag gis hovedsakelig til deltakere i fiendtligheter som har passende sertifikat, samt funksjonshemmede i den første og andre gruppen. Fradragsbeløpet kan variere fra 500 til 3000 rubler.

Hvem kan få fradrag for barn

Standard skattefradrag for barn kan mottas av flere kategorier personer:

- Å ha barn under 18 år.

- De hvis barn studerer ved høyere eller videregående utdanningsinstitusjoner. Det tas imidlertid kun hensyn til fulltidsutdanning, forutsatt at barna er under 24 år.

- Foresatte, adoptanter og tillitsmenn. I dette tilfellet må barna også være under myndig alder eller studere ved en høyere utdanningsinstitusjon eller få videregående opplæring.

Det er verdt å merke seg at dersom barnet allerede er atten år, det vil si har fylt myndighetsalderen, så har forelderen rett til skattefradrag ut kalenderåret, uten gi tilleggssertifikater eller andre dokumenter. Det vil si at hvis et barn fyller atten i januar, har foreldrene eller foresatte hans rett til standard skattefradrag til og med desember.

Det er også verdt å merke seg at en av foreldrene kan nekte fradraget. Da har den andre rett til å bruke dobbelt fradrag.

Beløp for fradrag. Nyanser

Siden 2012 har fradragsbeløpene endret seg. Den personlige som hver borger mottok ble avskaffet, men mengden standardfradrag for barn økte. For inneværende 2017 var beløpene:

- 1400 rubler for det første og andre barnet.

- Tre tusen rubler for det tredje barnet, så vel som for hvert påfølgende barn.

- Seks tusen rubler til adoptivforeldre eller foresatte til et funksjonshemmet barn.

- Tolv tusen rubler til foreldrene til et funksjonshemmet barn.

Hvis et barn oppdras av en alenemor eller alenefar, samt en enkemann eller enke som fortsatt ikke er gift, dobles fradragsbeløpet. Det er verdt å merke seg at dersom foreldrene til barnet er skilt, betyr ikke dette at forelderen til barnet har rett til dobbeltfradrag som enslig forsørger.

Koder for standard personskattefradrag

Hvert standardfradrag har sin egen kode. Det gjenspeiles i regnskapsprogrammer og er registrert i attester i formen 2-NDFL. Derfor vil ansatte, så vel som arbeidsgiver, ikke være overflødige å vite hvilket fradrag som tildeles hvilken digital verdi.

Fra slutten av 2016 er trekkkoder endret. Dette var nødvendig på grunn av at beløpene for fradrag for foresatte og naturlige foreldre til et funksjonshemmet barn begynte å variere. Derfor ble en del av fradragene, for eksempel for et naturlig barn eller et adoptivbarn, delt med koder.

I tilfellet ovenfor vil kodene 126 og 130 bli tildelt henholdsvis. For det andre barnet, naturlig og adoptert, gjøres fradrag med kode 127 og 131. Som for tredje ogpåfølgende barn, så gjelder kode 128 for naturlig og 132 for adoptert.

For funksjonshemmede barn er standard skattefradrag for personlig inntektsskatt, hvis koder er endret, angitt som følger:

- 129 - fradrag gitt til forelder;

- 133 - Det gis et vergefradrag.

I 2-personlig skatteattest er standardfradrag angitt med koder. Beløpet deres kan sees nederst på attesten, rett under tabellen med lønnsbeløpene til den ansatte, men før skattegrunnlagets beløp.

Dokumenter som skal leveres til arbeidsgiver

For å få standard skattefradrag må en ansatt ta med dokumenter for arbeidsgiver. Pakken med dokumenter kan variere noe for ulike kategorier av personer.

Hvis forelderen ikke er den eneste, må du:

- Personlig erklæring fra arbeideren. Fylles ut i hvilken som helst form eller i form av et foretak.

- Fødselsattest, kopi for hvert barn. Dersom det eldre barnet ikke benytter fradraget på grunn av alder, anbefales det likevel å fremlegge dokumenter for ham. Faktum er at fradragsbeløpet for det tredje barnet er høyere enn for det første og andre. Derfor, ved å sende inn dokumenter for den første, bekrefter arbeidstakeren sin rett til å få utvidet fradrag. Denne handlingen er for tre eller flere barn.

- Sertifikat fra universitetet hvis barnet er 18 år.

- Sertifikat i skjema 2-NDFL, som skal hentes fra forrige arbeidssted, dersom en person jobbet ikalenderår hos annen arbeidsgiver. Hvis det var flere arbeidsgivere for inneværende år, må du ta med attester fra hver av dem.

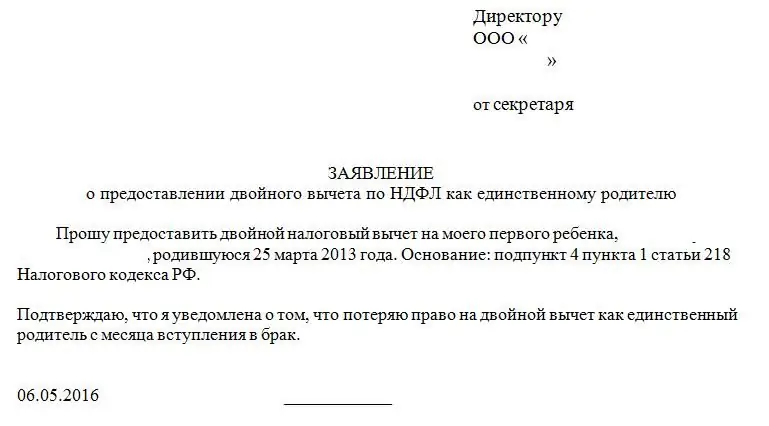

Hvis en ansatt ønsker å få fradrag som aleneforsørger, må du i tillegg oppgi:

- Sertifikatskjema 25 - for alenemødre.

- Dødsattest for den andre forelderen - for enker.

- Kopi av pass med sivilstatusside. Dette for å sikre at forelderen ikke har giftet seg på nytt. Ellers mister han retten til økt fradrag. En kopi leveres minst én gang i året.

En ansatt som har et barn med nedsatt funksjonsevne gir også en relevant attest. Foresatte, tillitsvalgte og adoptivforeldre supplerer pakken med passende dokument fra vergemålsmyndighetene.

Hva om standardfradraget ikke ble mottatt?

Det er situasjoner hvor en arbeidstaker ikke har fått standardfradrag fra arbeidsgiver. For eksempel leverte ikke noe dokument i tide. Dette betyr ikke at han mister muligheten til å få tilbake beløpet han har bet alt for mye i form av skatt.

For å få fradrag må han søke skattemyndigheten på bostedet. Det er nødvendig å gi en pakke med dokumenter, som inkluderer et sertifikat i formen 2-NDFL fra arbeidsgiveren, samt 3-NDFL. Standard barnefradrag, hvis det faktisk ikke mottas, vil bli refundert.

Fyll ut selvangivelsen hjelper et spesielt program som kan lastes ned fra tjenestemannennettsiden til skattekontoret. Å jobbe i det innebærer ikke komplekse handlinger, men spørsmål kan dukke opp.

Spesielt er standardfradragene i 3-personlig inntektsskatt (det er dette selvangivelsen heter) i en egen fane. Her er det nødvendig å angi hvilke fradrag som ble gitt, som av en eller annen grunn ikke ble anvendt. Det er også verdt å angi antall barn, om det har vært endringer i antallet i løpet av året. Når den er fullført og sendt inn, kan du få standard skattefradrag. 3-NDFL i dette tilfellet er supplert med attest fra arbeidsgiver, pass, fødselsattester for barn, samt attester som burde vært gitt til arbeidsgiver.

Selvberegning av skatter. Regnskapssjekk

Hver ansatt kan selvstendig beregne hvor mye skatt han må betale til budsjettet. For dette trenger du:

- Ta lønnen din.

- Trekk fradragsbeløpet fra det.

- Multipiser det resulterende tallet med 13 prosent eller med 0, 13.

Hvis en ansatt mottar en lønn på 20 000 rubler og samtidig har tre barn, må hun betale:

(20 000 - 1 400 - 1 400 - 3 000)13 %=1 846 rubler.

Det er verdt å merke seg at hvis en ansatt har ett barn, kan han motta mer månedlig med 182 rubler. Det er med dette beløpet at skatten hans reduseres etter at fradraget for barnet er påført.

Anbefalt:

Skattefradrag ved fødsel av barn: søknad, hvem har rett til fradrag, hvordan få

Fødsel av et barn i Russland er en begivenhet som er ledsaget av en viss mengde papirarbeid. Foreldre får spesielle rettigheter når de fyller opp familien. For eksempel for skattefradrag. Hvordan få det? Og hvordan kommer det til uttrykk? Se etter svaret i denne artikkelen

Fram til hvilken alder er skattefradrag for barn? Artikkel 218 i den russiske føderasjonens skattekode. Standard skattefradrag

Skattefradrag i Russland – en unik mulighet til ikke å betale personlig inntektsskatt på lønn eller å refundere deler av kostnadene for enkelte transaksjoner og tjenester. For eksempel kan du få refusjon for barn. Men til når? Og i hvilke størrelser?

Maksim alt skattefradrag. Typer skattefradrag og hvordan du får dem

Skattefradrag er en spesiell statlig bonus. Det tilbys noen innbyggere i den russiske føderasjonen og kan være annerledes. Artikkelen vil snakke om hvordan du utsteder et skattefradrag, samt hva som er maksim alt beløp. Hva bør alle vite om den respektive operasjonen? Hvilke vanskeligheter kan du møte?

Fradrag for barn inntil hvilket beløp? Standard skattefradrag for barn

Skattefradrag er det som tiltrekker mange innbyggere. De er avhengige av barn. Ikke alltid og ikke for alle. Men hvis et slikt element eksisterer, gleder det skattebetalerne veldig. Hva er skattefradraget for et barn? Hvor mye blir det?

Hva kan jeg få skattefradrag for? Hvor kan du få skattefradrag

Lovgivningen til den russiske føderasjonen tillater borgere å søke om ulike skattefradrag. De kan være relatert til erverv eller salg av eiendom, implementering av sosiale beskyttelsesmekanismer, profesjonelle aktiviteter, opplæring, medisinsk behandling, fødsel av barn