2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-06-01 07:14:54

Lederne i mange virksomheter, i et forsøk på å forbedre arbeids- og fritidsforholdene til ansatte, anskaffer eiendom som ikke er beregnet for bruk i produksjonsprosessen eller for å møte organisasjonens ledelsesbehov. Slike elementer inkluderer for eksempel vannkoker, mikrobølgeovner, kjøleskap, treningsutstyr, medisinsk utstyr, klimaanlegg osv. Selv om denne eiendommen er klassifisert som en ikke-produsert eiendel, må den regnskapsføres. I artikkelen vår vil vi snakke om nyansene ved å legge ut slike objekter, skattetrekk og andre viktige punkter.

Relevansen av problemet

Vanskeligheter med å ta hensyn til virksomhetens anleggsmidler gir noen problemer med å beregne grunnlaget for eiendomsskatt. Slik bruker du alternativet for utgiftsgjenkjenninganskaffelseskostnader? Kan ikke-produserte eiendeler pålegges merverdiavgift? Hva bør en regnskapsfører gjøre for at selskapet ikke skal få problemer med IFTS? Det er mange spørsmål. La oss finne ut av det.

Hva er "ikke-produserte eiendeler" i regnskap?

I dag er det to tilnærminger til refleksjon av de aktuelle objektene. På den ene siden i Forskrift om journalføring foretas ikke deling av eiendom. På den annen side, på grunnlag av punkt 4 PBU 6/01, er en av hovedbetingelsene for å godkjenne en gjenstand som et anleggsmiddel bruken av det i produksjonsprosessen, ved utførelse av arbeid eller levering av tjenester, eller for forv altningsbehov av firmaet. Et annet viktig kriterium er eiendommens evne til å tjene penger.

I det første tilfellet reflekteres investeringer i ikke-produserte eiendeler, inkludert kostnadene ved å anskaffe, bringe dem til en tilstand som er egnet for bruk, i kontoen. 08 og belastes konto. 01.

I det andre tilfellet mener eksperter at siden gjenstandene ikke er direkte relatert til produksjon, betyr det at de ikke kan gi profitt. Det følger av dette at i henhold til pkt. 12 i PBU 10/99, skal kostnadene til ikke-produserte eiendeler regnskapsføres på underkonto 91.2 som ikke-driftskostnader

Refleksjon av juridiske enheter i regnskap

La oss først vurdere funksjonene til dokumentasjon i den første tilnærmingen.

Tilbakebetaling av anleggsmidler skjer som hovedregel ved periodisering av avskrivninger. Men siden ikke-produserte eiendelerikke er direkte relatert til produksjon, bør avskrivninger belastes andre utgifter, reflektert i underkontoen. 91.2 "Andre utgifter og inntekter".

Perioden for nyttig drift av et objekt for avskrivning fastsettes av foretaket ved mottak av eiendom, i samsvar med kravene til OS-klassifikatoren. Siden det er snakk om anleggsmidler til ikke-produksjonsformål, er ikke merverdiavgiftsbeløpet fradragsberettiget, men henføres til andre kostnader. I dette tilfellet genererer regnskapsføreren følgende oppføringer:

- Dt sch. 91 underkontoer 91.2 Ct 19 - MVA er inkludert i andre utgifter.

- Dt sch. 91 underkontoer 91.2 Ct 02 - avskrivningssatsen er inkludert i andre utgifter

Dette alternativet, som praksis viser, passer ganske bra for inspektørene til Federal Tax Service.

Ifølge en rekke eksperter, på grunnlag av sub. 1 s. 1 art. 264 i skatteloven, kan en slik skatt godt inkluderes i kostnadene som tas i betraktning av en økonomisk enhet ved skattlegging av overskudd.

Forklaringer fra Finansdepartementet

Bekrefter muligheten for regnskapsføring av ikke-produserte eiendeler som en del av anleggsmiddelbrev fra Finansdepartementet nr. 03-06-01-04/209 datert 21.04.2005. Etaten foreslår å bruke arbeidsrettslige normer for å begrunne innføring av opplysninger om rettshandlinger på kontoen. 01.

Finansdepartementet gir sine forklaringer ved hjelp av et eksempel. Brevet drøfter muligheten for å klassifisere en mikrobølgeovn og et kjøleskap som anleggsmidler. Disse objektene tilsvarer faktisk egenskapene til anleggsmidler, siden deres levetid overstiger 12 måneder. Det avgjørende tidspunktet for å bestemme reglene for regnskap for denne eiendommen er tilstedeværelsen i tariffavtalen av en klausul om arbeidsforholdene til personell. Gjenstander som er anskaffet for å implementere bestemmelsene i denne avtalen regnes som anleggsmidler. Denne konklusjonen ble gjort av Finansdepartementet på grunnlag av art. 163 TK. Arbeidsgiver er forpliktet til å skape arbeidsforhold for personellet som oppfyller kravene til arbeidsvern og sikkerhet.

I tillegg bemerker etaten at dersom tariffavtalen ikke bare sørger for levering av mat til ansatte, men også for levering av for eksempel en mikrobølgeovn eller et kjøleskap, vil disse gjenstandene bli anerkjent som anleggsmidler.

Flere kasusstudier

Selvfølgelig, i tillegg til en mikrobølgeovn og et kjøleskap, kan andre ikke-produserte eiendeler brukes på bedriften. Muligheten for å inkludere dem i operativsystemet avhenger hovedsakelig av ledelsens evne til å rettferdiggjøre formålet med "produksjon og ledelse".

I rettspraksis er det tilfeller hvor kostnadene ved avskrivning av gardiner med lambrequins, en sofa, et bord, en lenestol, gardiner er regnskapsført som administrasjonskostnader. Skattebetalere rettferdiggjør beslutningen om å inkludere dem i OS med det faktum at disse elementene var direkte involvert i organisasjonens aktiviteter. Og arbeidet til selskapet besto på sin side av informasjonstjenester, rådgivning om kommersielle spørsmål, gjennomføring av markedsundersøkelser, analysering av effektiviteten til oljens funksjon.kompleks.

Regnskap som ikke-driftsutgifter

Hvis du bruker den andre tilnærmingen til å gjenspeile juridiske handlinger, gjør regnskapsføreren følgende oppføringer:

- Dt sch. 91 underkontoer 91,2 Kt c. 60 - gjenspeiler kostnadene ved å anskaffe eiendom som ikke er produsert.

- Dt sch. 19 ct fm. 60 - inngående mva inkludert.

- Dt sch. 60 Kt fm. 51 - betaling av juridiske handlinger.

MVA-refleksjons alternativer

Metodene for skatteregnskap avhenger av forekomsten av skatteobjektet. Som Federal Tax Service forklarer i sitt brev nr. 03-1-08 / 204 / 26-В088 fra 2003, hvis overføringen av ikke-produksjonseiendom ikke er relatert til dannelsen av basen, bør moms tas i betraktning på underkontoen. 91.2 "Diverse kostnader". Resultatet er rekord:

Dt sch. 91 underkontoer 91,2 Kt c. 19 - avskrivning av inngående mva.

Dersom ressursene beregnet på bedriftens egne behov overføres til dens strukturelle divisjoner, er situasjonen todelt. Så på den ene siden blir det en avgiftspliktig omsetning:

Dt sch. 91 underkontoer 91,2 Kt c. 68 - merverdiavgiftsbeløpet ble belastet ved overføring av eiendom (tjenester, verk) til eget behov.

På den annen side har betaleren rett til å fremlegge skattebeløpet for fradrag:

Dt sch. 68 ct fm. 19 - MVA-beløp godtas for fradrag.

Finansdepartementet holder seg til samme skatteregnskapsposisjon i brev nr. 03-03-04/2/9.

Noen flere ord om skatteregnskap

Ovenfor har vi delvis behandlet refleksjon av informasjon om beskatning. Men la ossLa oss gå til normene i skatteloven for regnskap.

Å henvise et objekt til en bestemt gruppe påvirker tre skatter: moms, inntektsskatt og eiendom. Åpenbart avhenger forekomsten av forpliktelser for det siste fradraget direkte av prosedyren for å anerkjenne et objekt i regnskapet. Men hva skjer med inntektsskatten?

I henhold til paragraf 49 i art. 270 i skatteloven, utgifter som ikke oppfyller kriteriene i paragraf 1 i art. 252 i skatteloven, kan ikke tas i betraktning. De tas ikke i betraktning, for eksempel hvis de ikke er økonomisk begrunnet.

Samtidig forstås avskrivbare eiendeler og anleggsmidler som gjenstander som brukes som arbeidsmidler for produksjon og salg av produkter (ytelse av tjenester, utførelse av arbeid) eller for virksomhetsledelse. I skatteregnskapet vil følgelig innregning av en eiendel også avhenge av begrunnelsen for behovet for å bruke den i finansiell og økonomisk virksomhet. Her kan du også referere til normene i arbeidsloven, som gir bekreftelse på hensiktsmessigheten av utgifter rettet mot å skape riktige arbeidsforhold for personell. I tillegg kan argumenter om administrasjons- eller representasjonskostnader brukes.

Det er verdt å si at hvis den økonomiske gjennomførbarheten av å bruke på ikke-produserte eiendeler bekreftes av behovet for å skape ordentlige arbeidsforhold, vil ikke bedriften øke «lønnsskattene». Trist, men sant.

Ikke-produserte eiendeler i budsjettregnskap

Det er flere andre typer eiendom som tilhører kategorien vi vurderer. For eksempel i et offentlig organen ikke-produsert eiendel er land eller en annen naturressurs.

Det kan aksepteres for saldo ved kjøp, donasjon, overføring til bruk eller operasjonell styring, samt ved oppdagelse av uregnskapsførte objekter under inventaret.

Ved vederlagsfri overføring av NLA til statlig myndighet, kommunal eller statlig institusjon, utarbeides en lov. Det følger med et inventarkort. Ved intradepartemental overføring utarbeides en ordre (beslutning) fra et høyere organ eller stifter, en handling og en faktura dannes. I tilfelle avhending av NPA, er de primære dokumentene for avskrivning kontrakten og handlingen om aksept og overføring.

Anbefalt:

Er det mulig å selge en ikke-privatisert leilighet? Ikke-privatisert leilighet og andel i den: funksjoner ved deling og salg

De fleste innbyggere som bor i kommunal bolig står overfor spørsmålet om det er mulig å selge en ikke-privatisert leilighet. De er interessert i dette for å bedre levekårene. Lovverket om denne saken sier helt spesifikt at enkeltpersoner ikke har rett til å foreta kjøps- og salgstransaksjoner med leiligheter som ikke er privatisert. Hvis en borger tidligere ikke brukte sin rett til en slik handling, har han nå en slik mulighet igjen

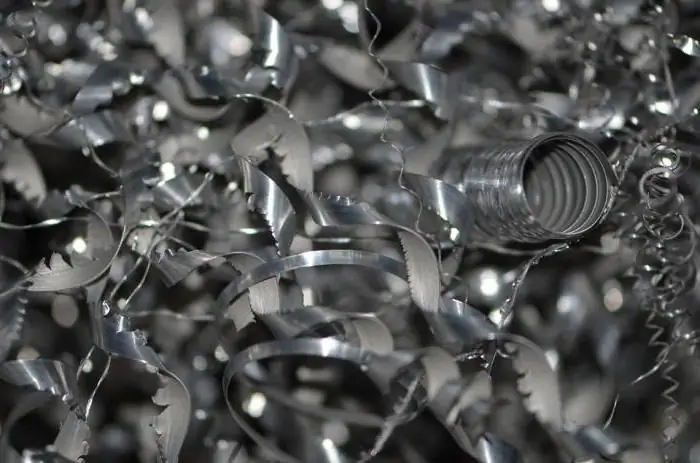

Ikke-jernholdige metaller: funksjoner og bruksområder. Bearbeiding av ikke-jernholdige metaller

Ikke-jernholdige metaller og deres legeringer er mye brukt i industrien. De brukes til å lage maskiner, arbeidsverktøy, byggematerialer og materialer. De brukes selv i kunst, for eksempel for bygging av monumenter og skulpturer. Hva er ikke-jernholdige metaller? Hvilke funksjoner har de? La oss finne det ut

Formel for netto eiendeler i balansen. Hvordan beregne netto eiendeler på en balanse: formel. Beregning av netto eiendeler til LLC: formel

Nettoaktiva er en av nøkkelindikatorene for den økonomiske og økonomiske effektiviteten til et kommersielt firma. Hvordan utføres denne beregningen?

Regnskap for immaterielle eiendeler i regnskap: funksjoner, krav og klassifisering

Immaterielle eiendeler til organisasjonen dannes og regnskapsføres i samsvar med gjeldende lov. Det er en etablert metodikk der juridiske enheter gjenspeiler denne egenskapen i regnskapsdokumentasjonen. Det er flere grupper av immaterielle eiendeler. Funksjoner ved regnskap for slik eiendom, de grunnleggende normene fastsatt ved lov, vil bli diskutert i artikkelen

Illlikvide eiendeler er Illlikvide eiendeler til fabrikker, bedrifter

Illlikvide produkter er produkter som dannes på bedriftens varehus som følge av kraftig nedgang i etterspørsel, strategiske mangler eller personalfeil