2026 Forfatter: Howard Calhoun | calhoun@techconfronts.com. Sist endret: 2025-06-01 07:14:54

The Relative Strength Index er en av de mest populære indikatorene som brukes av handelsmenn. Den gir informasjon om styrken til prisbevegelser på diagrammer, derav navnet. Så hva er RSI-indikatoren? Hvordan bruke det i handel? Hvordan forstå hva den viser?

RSI-indikatorbeskrivelse

Relative Strength Index (RSI) er laget av J. Wells Wilder og er en momentumoscillator som måler hastigheten og endringen av prisbevegelser. Indeksen svinger mellom null og 100. Tradisjonelt, ifølge Wilder, indikerer RSI at markedet er overkjøpt når det overstiger 70 og oversolgt når det er under 30. RSI-indikatorsignaler kan varsle om en trendvending, kryssing av senterlinje, og også bestemme styrken til trenden.

Wilder skrev om alt dette i sin bok fra 1978 New Concepts in Technical Trading Systems. Sammen med den parabolske SAR, volatilitetsindeksen, rekkeviddeindeksen og CSI-indeksen, beskrev han RSI-indikatoren - hvordan du bruker den og hvordan du beregner den. Forfatteren vurderte spesielt følgende faktorer:

- høyder og nedturer;

- tekniske analysetall;

- mislykket swing;

- støtte og motstand;

- divergence.

Til tross for at Wilder-indikatorene snart fyller 40 år, har de stått tidens tann og er fortsatt ekstremt populære den dag i dag.

Beregning

Indikatoren beregnes ved hjelp av formelen: RSI=100 - 100/(1 + RS), hvor RS=gjennomsnittlig stigning/gjennomsnittlig fall.

For å forenkle beregningen er indeksen delt inn i hovedkomponenter: RS, gjennomsnittlig vekst og kursfall. I sin bok foreslo Wilder å beregne indeksen basert på 14 tidsperioder. Fall er uttrykt som positive tall, ikke negative tall.

Først beregnes gjennomsnittlig stigning og fall i 14 perioder.

- gjennomsnittlig vekst=summen av veksten de siste 14 periodene / 14;

- gjennomsnittlig fall=summen av siste 14 periodefall / 14.

Da er beregningene basert på tidligere gjennomsnitt og gjeldende nedgang eller stigning:

- gjennomsnittlig vekst=forrige gjennomsnittlig vekst x 13 + nåværende vekst / 14;

- gjennomsnittlig fall=forrige gjennomsnittlige fall x 13 + gjeldende fall / 14.

Denne beregningsmetoden er en utjevningsteknikk som ligner på eksponentielt glidende gjennomsnitt. Dette betyr også at indeksverdiene blir mer nøyaktige ettersom faktureringsperioden øker.

Wilders formel normaliserer RS og gjør den til en oscillator som svinger mellom null og 100. Faktisk ser RS-diagrammet nøyaktig ut som RSI-diagrammet. Normaliseringstrinnet forenkler å finne ekstreme siden indeksen er i et sm alt område. Den relative styrkeindeksen er 0 når den gjennomsnittlige gevinsten er null. Med en 14-perioders RSI, indikerer en verdi på null at raten har vært synkende i alle 14 perioder. Det var ingen vekst. Indeksen er 100 når gjennomsnittlig avskrivning er null. Dette betyr at raten vokste gjennom alle 14 periodene. Det var ikke noe fall.

Basert på den relative styrkeindeksen, beregnes den stokastiske oscillatoren Stochastic RSI:

StochRSI=(RSI - RSI lav) / (RSI høy - RSI lav)

Oscillatoren korrelerer RSI-nivået til minimums- og maksimumsverdiene over en periode. RSI-verdier erstattes med formelen til den stokastiske oscillatoren i stedet for hastighetsverdiene. Dermed er Stokastisk RSI en indikatorindikator - det andre derivatet av valutakursen. Øker antallet signaler betydelig, så andre tekniske analyseverktøy bør tas i betraktning sammen med det.

RSI-indikator: hvordan bruker jeg den?

Standardantall perioder for den relative styrkeindikatoren er 14, noe som betyr at den evaluerer de siste 14 lysene, eller tidsrammer.

Indikatoren sammenligner gjennomsnittlig gevinst med gjennomsnittstap og analyserer hvor mange av de siste 14 lysene som var bullish eller bearish, og analyserer også størrelsen på hvert lys.

For eksempel, hvis alle 14 prislysene er bullish, så er indeksen 100, og hvis alle 14 lysene er bearish, så 0 (eller nesten lik 100 og 0). Og en indeks på 50 ville bety at 7 tidligere lys var bearish, 7 var bullish, og gjennomsnittlig fortjeneste og tap var like.

Eksempel1. Skjermbildet nedenfor viser EUR/USD-diagrammet. Området uthevet i hvitt inkluderer de siste 14 prislysene. Av disse var 13 bullish og bare 1 var bearish, noe som resulterte i en verdi på 85.

Eksempel 2. Skjermbildet nedenfor viser EUR/USD-diagrammet og 3 uthevede områder med 14 lys hver for å forstå hvordan den relative styrkeindeksen beregnes.

- Det første området fremhever en veldig bearish periode med 9 bearish stearinlys, 4 små bullish stearinlys og 1 lysestakemønster (doji). RSI for denne perioden er 15, som signaliserer en veldig sterk bearish fase.

- Den andre delen inkluderer 9 bullish-stearinlys og 5 hovedsakelig små bearish-lys. Indikatoren for denne perioden var 70, noe som indikerer en relativt sterk bullish trend.

- Det tredje området inkluderer 6 bullish stearinlys, 8 bearish stearinlys og 1 doji, noe som resulterer i en indeksverdi på 34, noe som indikerer en moderat nedgang i prisen.

Som du kan se, tilsvarer analysen av 14 lys ganske nøyaktig RSI-verdien for denne perioden. Likevel er indikatoren nyttig ved at den reduserer tiden som kreves for databehandling, og lar deg også unngå feil under ustabil markedsadferd.

Oversolgt og overkjøpt

Den grunnleggende ideen er at når den relative styrkeindeksen viser svært høye eller svært lave verdier (større enn 70 eller mindre enn 30), indikerer prisen oversolgt eller overkjøpt. En høy indeks betyr at antallet bullishstearinlys seiret over antallet bearish. Og siden kursen ikke uendelig kan stemple bare bullish stearinlys, kan du ikke bare stole på avlesningene til RSI-indikatoren for å fastslå en trendreversering.

Hvis 13 av de siste 14 lysene var bullish og indeksen er godt over 70, så er det sannsynlig at oksene vil trekke seg tilbake i nær fremtid, men du bør ikke stole helt på RSI-indikatoren i prognosene dine. Skjermbildet nedenfor viser to perioder da det gikk inn i oversolgte området (mindre enn 30) og forble det i lang tid. I den første perioden fortsatte kursen å falle i 16 dager før indeksen kom tilbake over 30, og i den andre perioden fortsatte kursen å falle i 8 dager, da markedet ble oversolgt.

Standardberegningsperioden for trendstyrkeindeksen er 14, men den kan reduseres for å øke følsomheten til indikatoren, eller økes for å redusere den. 10-dagers RSI vil nå overkjøpt eller oversolgt nivåer raskere enn 20-dagers RSI.

Markedet anses som overkjøpt når RSI-verdien er over 70 og oversolgt når den er under 30. Disse tradisjonelle nivåene kan også justeres for bedre å møte sikkerhet eller krav. Justering av RSI-indikatoren ved å øke overkjøpt til 80 eller senke oversolgt til 20 vil redusere frekvensen av signaler. Kortsiktige handelsmenn bruker noen ganger 2-perioders RSI, som lar deg se etter overkjøpt over 80 og oversolgt under 20.

Den relative styrkeindikatoren kan ikke bare brukes til å bestemme sannsynlige reverseringspunkter. Hanindikerer også veldig sterke trender når den forblir i oversolgt eller overkjøpt sone i lang tid.

Utbrudd av støtte- og motstandslinje

Som allerede nevnt, lar den relative styrkeindeksen deg identifisere sterke valutakurstrender. Dette gjør det til et utmerket verktøy for handel med støtte- og motstandsnivåer. Figuren viser et EUR/USD-diagram, og den svarte horisontale linjen er det velkjente nivået på 1,20 av kursen, som er nivået for støtte og motstand.

Du kan se at prisen kom tilbake flere ganger til nivå 1, 2. Første gang RSI viste verdier på 63 og 57. Dette betydde at selv om trenden var oppe, var styrken ikke nok. Et sterkt motstandsnivå er ikke lett å bryte - en sterk trend er nødvendig for å overvinne det.

Andre gang kursen kom tilbake til motstandsnivået, var RSI 71, noe som indikerer en ganske sterk bullish trend, men motstandsnivået holdt seg igjen. Inntil siste seksjon, da RSI viste en verdi på 76, ble motstandsnivået overvunnet og RSI steg til 85.

Indikatoren kan tjene som et verktøy for å kvantifisere styrken til kurset. Traders som bruker handelsalgoritmer har sårt behov for slik informasjon, og indikatoren for relativ styrke kommer godt med.

RSI-divergens

Et annet område der RSI-indikatoren brukes er strategien for å identifisere vendepunkter ved å se etter divergens. Signalerdivergensene som valutakursen genererer støttes generelt ikke av den underliggende prisdynamikken. Dette bekreftes av følgende.

Skjermbildet nedenfor viser to lavpunkter. I løpet av den første var indikatoren 26, og prisbevegelsen før dette øyeblikket inkluderte 8 bearish stearinlys, 3 bullish, 3 doji, kursen f alt med tot alt 1,45%. Under den andre laveste tiden viste RSI en høyere verdi på 28, og prisbevegelsen inkluderte 7 bearish candles, 5 bullish, 2 doji og kursen tapte bare 0,96%.

Selv om kursen gjorde et nytt, lavere lavpunkt, var ikke bakgrunnsdynamikken like bearish og den andre delen var ikke sterk. Og diagrammet bekrefter det. Den andre lave hadde en høyere indikator (28 mot 26), selv om kurset viste at bjørnene mister styrke. Divergens brytes ofte sammen, dobbel divergens er mer pålitelig.

Positive-negative reverseringer

Andrew Cardwell utviklet et system med positiv-negative reverseringer for Relative Strength Index, som er det motsatte av bearish og bullish divergenser. I motsetning til Wilder, betraktet Cardwell bearish divergenser som oksemarkedsfenomener. Med andre ord, bearish divergenser danner en opptrend. På samme måte blir bullish divergenser sett på som bjørnemarkedsfenomener og indikerer en nedadgående trend.

En positiv reversering skjer når indikatoren gjør en lavere lav og prisen gjør en høyere lav. Den lave lave er ikke på oversolgt nivå, men et sted mellom 30 og50, En negativ reversering er det motsatte av en positiv. RSI gjør en høyere high, men raten gjør en lavere high. Igjen, den høyere er vanligvis plassert rett under overkjøpt nivå på 50-70.

trend-ID

Den relative styrkeindikatoren har en tendens til å svinge mellom 40 og 90 i et oksemarked (opptrend) med 40-50-nivåene som støtte. Disse områdene kan variere avhengig av RSI-parametrene, styrken på trenden og volatiliteten til det underliggende aktivaet.

På den annen side svinger indikatoren mellom 10 og 60 i et bjørnemarked (nedtrend) med 50-60 nivåer som motstand.

mislykket swing

En mislykket sving, ifølge forfatteren, er et sterkt tegn på en forestående reversering. Det er signalet som RSI-indikatoren gir. Beskrivelsen er som følger. Mislykkede svingninger er ikke kursavhengige. Med andre ord fokuserer de utelukkende på RSI-signaler og ignorerer begrepet divergens. En bullish mislykket sving dannes når RSI synker under 30 (oversolgt), stiger over 30, synker til 30, og deretter bryter forrige høye. Målet er å nå oversolgte nivåer og deretter et høyere lavmål over oversolgt nivå.

En bearish mislykket sving oppstår når indeksen beveger seg over 70, synker, går tilbake, kommer under 70 og deretter bryter forrige lavpunkt. Målet er nivåetoverkjøpt og deretter en lavere høy under overkjøpt nivå.

Kursten er viktigere enn indikatoren

Universell momentum oscillator RSI-indikator - tidstestet effektivitet. Til tross for volatiliteten i markedene, er RSI fortsatt like relevant i dag som den var i Wilder-dagene. Men tiden har gjort noen justeringer. Selv om Wilder vurderte overkjøpt som en betingelse for en reversering, viste det seg at det kan være et styrketegn. Bearish divergens gir fortsatt gode signaler, men tradere bør være forsiktige under sterke trender når det er norm alt. Selv om konseptet med positive og negative reverseringer noe undergraver Wilders tolkning, er logikken fornuftig og Wilder selv ville neppe ha nektet å være mer oppmerksom på prishandling. Positive og negative reverseringer setter prisutviklingen først og indeksen på andreplass, slik den skal være. Bearish og bullish divergenser favoriseres av RSI-indikatoren. Hvordan du bruker disse verktøyene avhenger av forhandleren.

RSI-indikatoren er et universelt verktøy for å bestemme styrken til en trend, se etter reverseringspunkter eller et utbrudd av støtte- og motstandslinjer. Og selv om verdien enkelt kan forutsies ved å se på de siste 14 lysene, vil tegning av RSI på prisdiagrammene gi stabilitet og selvtillit til handelen. Ved å kvantifisere styrken til kursen vil oversettelsen til tolkbare tall tillate deg å ta mer effektive handelsbeslutninger og unngå gjetting og subjektive tolkninger.

Anbefalt:

Hvordan åpne et taxidepot: trinnvise instruksjoner, anbefalinger, dokumenter

For tiden er transport av passasjerer på by- og forstadsruter med drosjetjenester et svært lønnsomt område. Men for at dette skal være virkelig lønnsomt og ikke bringe eieren i gjeld, er det nødvendig å planlegge alt nøye på forhånd. Av denne grunn lurer mange på hvordan de kan åpne sin egen taxiflåte

Hvordan bytte alternativer – funksjoner, instruksjoner, anbefalinger og anmeldelser

Opsjonshandel gir tradere gode muligheter til å tjene penger på børsene. For å tjene penger, må du lære det grunnleggende om lovene i finansmarkedet og reglene for handel. Hver nybegynner bør vite hvordan man handler med alternativer, hvilke faktorer som må tas i betraktning og kunne oppfylle visse betingelser, samt analysere markedsbevegelser

PickPoint (postamat) - hvordan bruke? Instruksjoner, terminaladresser

Teknologier som opererer i leverings- og logistikkmarkedet er i stadig utvikling og forbedring. Allerede før kunne vi ikke forestille oss at vareleveringen en dag skulle foregå så raskt og enkelt. I dag er dette virkeligheten vi lever i

Hvordan bruke en sykkelutleie i Moskva: nyttige instruksjoner

Hvordan registrerer jeg deg i "Velobike"-systemet? Hvordan bruke en sykkelutleie i Moskva? Hvor mye koster det? Hvordan returnere en sykkel? Svar på de mest populære spørsmålene

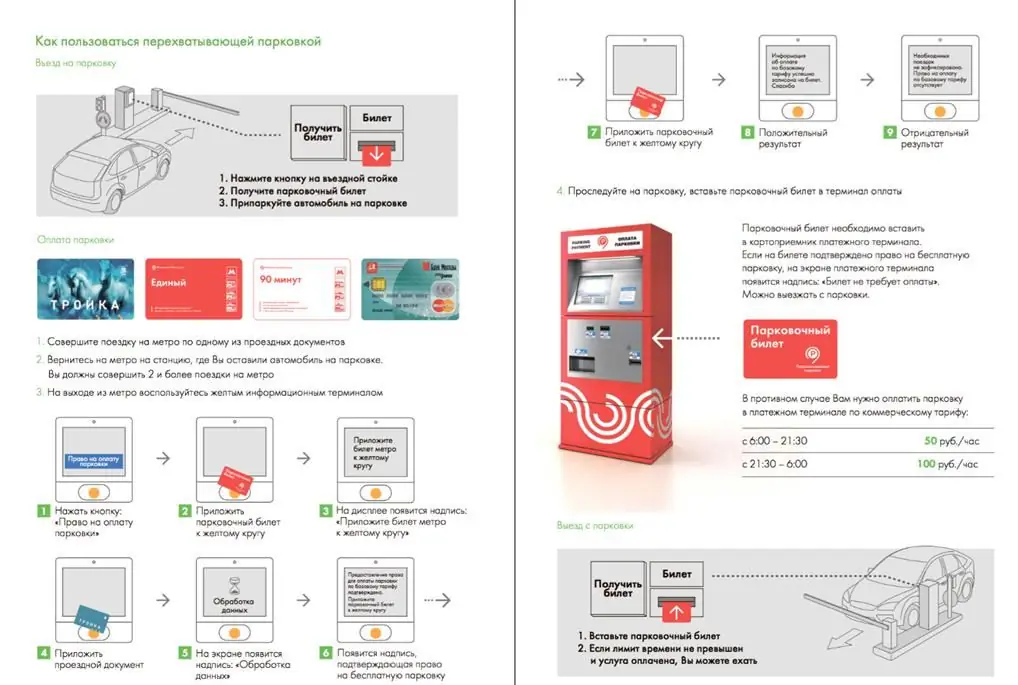

Hvordan bruke park and ride gratis: instruksjoner for sjåføren

For relativt lenge siden ble en svært nyttig innovasjon introdusert i hovedstaden – avskjæring av parkeringsplasser i nærheten av T-banestasjoner. Mange sjåfører har allerede blitt vanlige brukere av denne tjenesten. Og for de som ennå ikke vet hva det er, vil vi fortelle deg hvordan du bruker avskjæringsparkeringen. Vi har utarbeidet en kort veiledning