2026 Forfatter: Howard Calhoun | [email protected]. Sist endret: 2025-01-24 13:23:00

Aroon-indikatoren ble utviklet i 1995 av Tushar Chand, en økonom, teknisk analytiker og forfatter av bøker, som også skapte oscillatorene Chande Momentum og Qstick. Fra sanskrit er "arun" oversatt som "daggry", noe som indikerer hans tro på evnen til dette verktøyet til å forutsi retningen til trenden.

I dagshandel er strategier basert på bruk av denne indikatoren blant de beste. De lar deg tjene penger så raskt som mulig. Dette er et av få tekniske analyseverktøy som kan hjelpe deg med å oppnå konsekvent suksess både i trendhandel og innenfor motstands- og støttelinjer.

Hvordan Aroon-indikatoren fungerer

Erfarne handelsmenn er kjent med situasjonen når prisen på en eiendel beveger seg impulsivt, og holder seg innenfor et klart definert område. Den stiger eller faller bare i en kort periode under hele handelsøkten.

Formelen for å beregne dette instrumentet er valgt på en slik måte at den forutsier øyeblikket når verdien av en eiendel forlater fluktuasjonstilstanden innenfor et begrenset område, slik at spillere kan åpne en lang eller kort posisjon. Den kan også indikere når prisen slutter å bevege seg og begynner å konsolidere seg.

Traders som foretrekker å handle i en trend, kan bruke Aroon til å begynne å handle tidlig og avslutte tidlig når trenden er i ferd med å gå sin gang. Det er interessant å merke seg at strategiene til dette tekniske analyseverktøyet også kan brukes ved handel innenfor støtte- og motstandsnivåer, da de lar deg generere utbruddssignaler.

Description

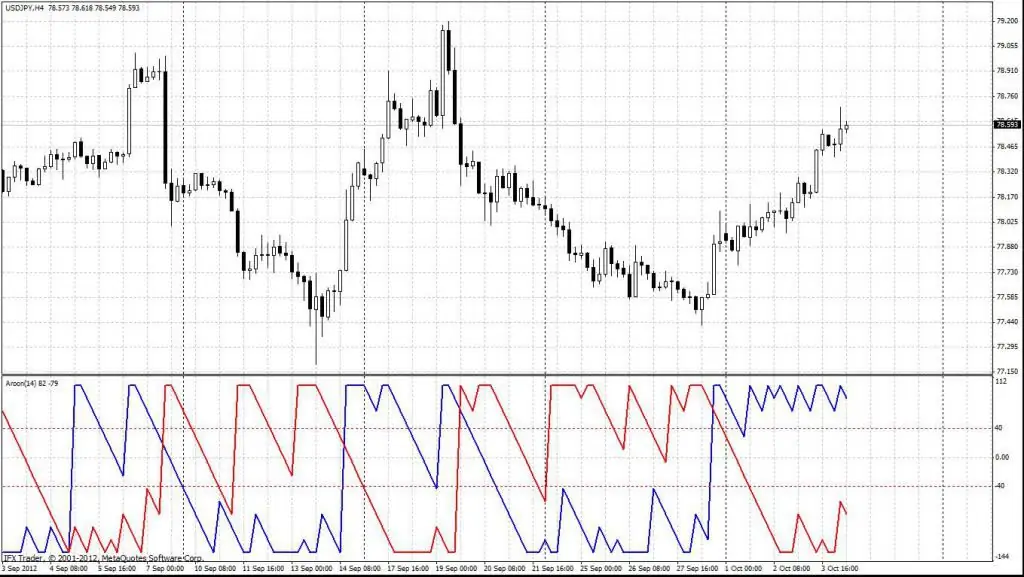

Aroon-indikatoren er basert på to diagrammer, som vanligvis er plassert øverst og nederst i prisdiagrammet.

Formelen for å beregne den øvre Aroon Up-linjen er: [(antall perioder) - (antall perioder etter pristoppen)] / (antall perioder)] x 100.

Aroon Down-indikatoren beregnes på samme måte: [(antall perioder) - (antall perioder etter den lave prisen)] / (antall perioder)] x 100.

Selv om en trader kan velge hvilken som helst tidsperiode for å beregne denne indikatoren, bruker de fleste spillere tallet 25 som standard. Eksperter anbefaler å bruke denne spesielle strategien, da dette vil tillate deg å "synkronisere" med andre markedsaktører.

tolkning

Som du kan se, svinger indikatoren mellom maksimalverdien på 100 % ogminimumsverdi på 0 %. I prinsippet kan du analysere forholdet mellom Aruna-linjene og tolke prisbevegelsen som følger:

- når markedstrender endrer seg fra bullish til bearish og omvendt, krysser og reverserer Aroon Up and Down;

- hvis trenden endrer seg raskt, viser indikatoren ekstreme nivåer;

- når markedet konsoliderer seg, er Aruna-linjene parallelle med hverandre.

Bestemmelse av trendretning

Den gjensidige plasseringen av indikatorlinjene gjør det enkelt å bestemme retningen på prisbevegelsen. Hvis Aroon Up krysser Aroon Down fra bunnen og opp, dannes et signal om at markedet er i ferd med å starte en bullish reversering. Omvendt, hvis Aroon Down krysser Aroon Up fra topp til bunn, kan du trygt snakke om et potensielt bearish trekk.

Du bør imidlertid ikke legge inn en ordre om å kjøpe eller selge ved hvert nytt kryss, fordi dette indikerer en endring i den eksisterende trenden. I stedet, før du åpner en ny posisjon i retningen foreslått av Aroon, må du vente til prisen bryter rekkevidden eller trendlinjene.

Tolkning med ekstreme indikasjoner

Som de fleste oscillatorer, kan Aroon-indikatoravlesningene tolkes basert på hvor linjene er plassert på diagrammet sammenlignet med verdien av de tilsvarende nivåene den representerer.

Nøkkeldiagramverdiene å se på er 80 og 20 prosent. Hvis du trenger å viteHvis prisen stiger, er det nok å vente til Aroon Up-linjen beveger seg over 80 %-nivået. Og hvis Aroon Down faller under 20, vil dette bekrefte den bullish trenden. I en slik situasjon bør du legge inn en kjøpsordre basert på reglene i handelssystemet.

Derimot, hvis du trenger å gå kort når prisen bryter et støttenivå, kan Aroon-indikatoren brukes til å bekrefte bearish momentum. For å gjøre dette må Aroon Down-diagrammet være under 20 %, og Aroon Up, tvert imot, over 80 %.

Men hvis et av diagrammene når 100 %-nivået, bør du alltid se på markedet og prøve å beskytte fortjenesten ved å flytte stoppestedet nærmere prisen. Dette er fordi diagrammet på 100 % indikerer at trenden tar for lang tid å utvikle seg og kan bli overkjøpt eller oversolgt og en reversering vil skje veldig snart. Denne strategien lar deg bruke Aroon-indikatoren for binære opsjoner.

I et sterkt trekk, ikke forlat markedet som helhet, for enhver liten priskorreksjon vil faktisk gi en ny mulighet til å øke posisjonen.

For eksempel, hvis Aroon Up-linjen berører 100 %-nivået og deretter synker til 90 %, men fortsatt er over Aroon Down, indikerer dette en retracement, og du kan øke din lange posisjon i stedet for å avslutte den. På samme måte bør du under en nedgangsperiode gjøre det motsatte og prøve å øke din korte posisjon.

Tolkning av parallelle linjer

Et interessant aspekt ved applikasjonenAroon-indikator i dagshandel er muligheten for bruk i markeder med et begrenset prisspekter. Når verdien av en eiendel konsolideres innenfor stramme grenser, er Aroon Up- og Aroon Down-diagrammene parallelle med hverandre. Konsolideringsperioder forekommer på nivåer under 50 % når verken bearish eller bullish trend har tilstrekkelig styrke. Dette gjelder spesielt når begge linjene i indikatoren beveger seg ned samtidig.

For tradere med motstand og støttelinje som liker å gå short på toppen av en rekkevidde og gå lang på en støttelinje, kan Aroon-indikatoren hjelpe med å identifisere priskonsolideringssoner og dra nytte av denne handelsstrategien.

Hvis Aroon Up and Down-diagrammene er parallelle, indikerer det at et utbrudd er i ferd med å skje.

Derfor bør du alltid være spesielt oppmerksom på prisbevegelsen i øvre og nedre deler av området når Aroon-diagrammene er parallelle, da det kan bryte motstandslinjen og haste i alle retninger. Derfor bør du være veldig forsiktig.

Aroon Oscillator

I tillegg til Aroon-indikatoren, tilbyr mange tekniske analysepakker også et ekstra instrument med samme navn - oscillatoren. Verdien beregnes ved å trekke Aroon Down-verdien fra Aroon Up-verdien. For eksempel, hvis Aroon Up på et bestemt tidspunkt er 100 % og Aroon Down=25 %, vil Aroon Oscillatoren være 100 % - 25 %=75 %. Hvis Aroon Up er lik 25 %, og Aroon Down=100 %, så er oscillatormerketvil være på -75%.

Oscillatoren er ofte plassert under Aruna-hoveddiagrammet som et eget histogram slik at du kan se styrken til den nåværende trenden.

Hvis verdien av oscillatoren er positiv, så lager prisen nye høyder oftere enn nye nedturer. Omvendt indikerer et negativt nivå overvekt av negative trender. Siden oscillatoren er enten positiv eller negativ mesteparten av tiden, gjør dette det lettere å tolke. Et nivå over +50 % indikerer for eksempel en sterk bevegelse opp, og under -50 % indikerer en sterk bearish trend.

Aroon og ADX

Erfarne handelsmenn kan lett se at Arun oppfører seg som ADX Medium Directional Index. Det skal imidlertid forstås at det er viktige forskjeller mellom dem.

Hvis du analyserer formlene deres, vil du finne at Aroon-indikatoren bare bruker én viktig parameter - tid. Den øverste og nederste linjen representerer prosentandelen av tid mellom starten av oppgjørsperioden og tidspunktet for høye og lave priser. Dette betyr at Aruna-diagrammer kan indikere styrken og retningen til en trend.

På den annen side klarer ikke ADX å måle bevegelsesretningen. For å gjøre dette trenger du dens komponenter som indikatorer for negativ og positiv orientering -DI og +DI.

Dessuten bruker ADX en mer kompleks formel og ATR Average True Range Index for å "jevne ut" et diagram som har innebygd lag. Aroon Oscillator reagerer raskereendringen i prishandlingen fra ADX siden det ikke er noen utjevnings- eller vektingsfaktorer i formelen.

avslutningsvis

Aroon-indikatoren er et flott verktøy som enhver trader bør ha i sitt arsenal. Det er en visuell representasjon av markedsbevegelsen som lett kan tolkes for å ta beslutninger i henhold til prisretning og momentum. Du kan også øke sjansene for en lønnsom handel betydelig hvis du bygger en handelsteknikk rundt Aruna i kombinasjon med en breakout-strategi eller en hvilken som helst annen basert på prisbevegelse. Indikatoren er veldig god til å forutsi både trender og konsolideringsperioder, og genererer også signaler i kombinasjon med andre tekniske analyseverktøy.

Anbefalt:

WACC – hva er denne indikatoren? Konsept, formel, eksempel, bruk og kritikk av begrepet

I dag bruker alle bedrifter til en viss grad lånte ressurser. Dermed fungerer de ikke bare på bekostning av egne midler, men også kreditt. For bruk av sistnevnte er selskapet tvunget til å betale en prosentandel. Dette betyr at kostnaden for egenkapital ikke er lik diskonteringsrenten. Derfor trengs en annen metode. WACC er en av de mest populære måtene å evaluere investeringsprosjekter på. Det lar deg ta hensyn til ikke bare interessene til aksjonærer og kreditorer, men også skatter

Hvordan delta i e-handel: Hvordan e-handel

I dag er elektronisk handel en av de mest populære typene handel på Internett. Denne måten å inngå kontrakter på for mange markedsaktører er den mest attraktive på grunn av at for å delta i auksjonen er det absolutt ikke nødvendig å være geografisk nær kunden. I tillegg er det på denne måten mye mer praktisk å overvåke interessemarkedet ved å spore den nye etterspørselen

ATR-indikator: beskrivelse og bruk i Forex

Hva er ATR-indikatoren og hvordan brukes den i Forex-markedet. Hvordan forstå signalene, hva kan sees med hjelpen

ADX-indikator. ADX teknisk indikator og dens funksjoner

ADX-indikator er et unikt handelsverktøy som lar deg bestemme styrken til en trend. Det gir klare signaler til tradere om tidspunktet for å gå inn og ut av markedet

CCI-indikator: hva er det og hvordan bruker det? Kombinasjon av CCI- og MACD-indikatorer ved handel på Forex-markedet

CTI, eller råvarekanalindeksen, ble utviklet av Donald Lambert, en teknisk analytiker som opprinnelig publiserte en artikkel om det i Commodities (nå Futures) i 1980. Til tross for navnet kan CCI brukes i alle markeder. Og ikke bare for varer. Indikatoren ble opprinnelig designet for å oppdage langsiktige trendendringer, men har blitt tilpasset av tradere for bruk på tidsrammer